Le japonais Rakuten vient de rejoindre la longue liste des partenaires de contenu de l’application multimédia Plex de la société du même nom cofondée il y a quinze ans. Celle-ci veut « sauver le streaming du chaos ». De lecteur multimédia à plateforme de streaming, Plex bouscule TV et SVOD.

Plex aura quinze ans en fin d’année, le développeur Elan Feingold (photo de gauche), aujourd’hui directeur de la technologie, ayant été à l’origine de la création en décembre 2007 d’un lecteur multimédia personnel pour son Mac (Apple) à partir d’un logiciel open source appelé à l’époque XBMC – pour Xbox Media Center, lequel devint de son côté Kodi (1). Elan Feingold a eu la chance d’obtenir aussitôt pour son projet devenu Plex deux investisseurs qui avaient revendu leur entreprise à Cisco, Cayce Ullman et Scott Olechowski (photo de droite). Si le premier a quitté fin 2011 Plex, dont il fut cofondateur et directeur général, le second y est toujours présent en tant que directeur produit (2).

Plex aura quinze ans en fin d’année, le développeur Elan Feingold (photo de gauche), aujourd’hui directeur de la technologie, ayant été à l’origine de la création en décembre 2007 d’un lecteur multimédia personnel pour son Mac (Apple) à partir d’un logiciel open source appelé à l’époque XBMC – pour Xbox Media Center, lequel devint de son côté Kodi (1). Elan Feingold a eu la chance d’obtenir aussitôt pour son projet devenu Plex deux investisseurs qui avaient revendu leur entreprise à Cisco, Cayce Ullman et Scott Olechowski (photo de droite). Si le premier a quitté fin 2011 Plex, dont il fut cofondateur et directeur général, le second y est toujours présent en tant que directeur produit (2).

Dans la lignée des « media center »

Aujourd’hui, grâce au duo fondateur restant soutenu par six investisseurs (Intercap, Kleiner Perkin, Tribune Media, StartX, McClatchy et Knight Foundation), Plex est une application-plateforme permettant à des millions d’utilisateurs dans 180 pays, dont la France, de personna-liser leur utilisation du streaming dans une seule médiathèque multimédia. Et ce, quels que soient les terminaux et appareils qu’ils utilisent. Plex fonctionne aussi bien sur téléviseurs (Roku, Amazon Fire TV, Chromecast, Android TV, Apple TV, Samsung, …) que sur smartphones, consoles de jeu (PSP, Xbox, …) ou ordinateurs. Plex s’est imposé face à d’autres « media center » tels que Kodi, MediaPortal ou encore Emby (ex-Media Browser). « Pour les fans de films et de spectacles qui sont submergés par le chaos de l’univers fragmenté du streaming, Plex offre une expérience plus personnalisée et intuitive dans une application facile à utiliser, puissante et belle. Que vous soyez intéressé par la gestion de votre médiathèque personnelle ou à regarder gratuitement la télévision en direct ou à visionner des milliers de films gratuits en streaming, Plex est la maison pour tous vos divertissements », résume l’entreprise suisse.

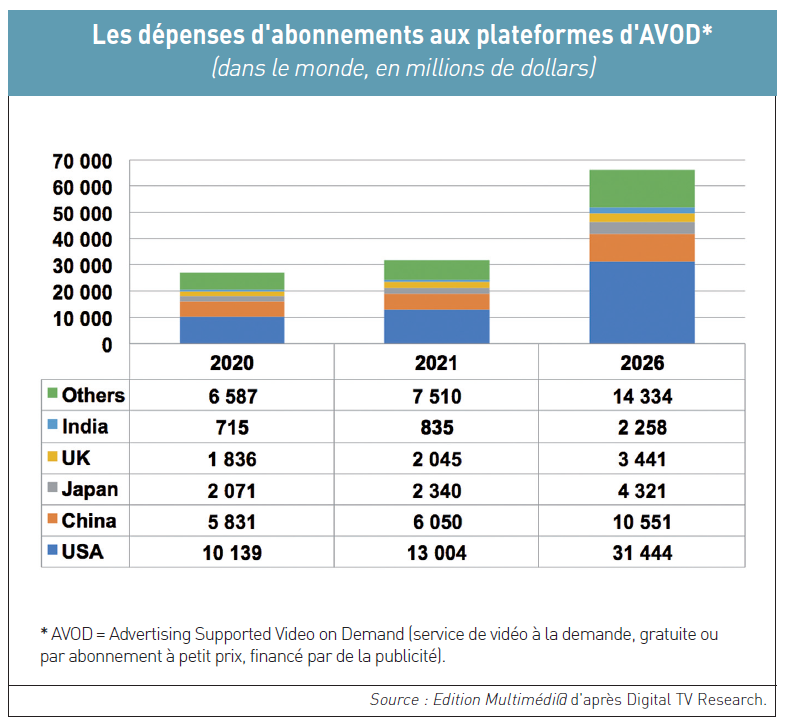

Domiciliée dans le canton de Nidwald, cette holding chapeaute sa filiale californienne Plex basée à Los Gatos mais enregistrée fiscalement dans l’Etat du Delaware. C’est fin 2019 que Plex – jusqu’alors connu aux Etats-Unis pour son lecteur multimédia intuitif – s’est diversifié dans le streaming en proposant sur Plex.tv séries, films, documentaires et clips vidéo en accès libre mais avec de la publicité (3) : un pionnier de l’AVOD (Advertising Supported Video on Demand), marché que convoitent des géants comme Amazon Studios et Netflix (4). Le catalogue actuel de Plex est conséquent : 50.000 titres, des dizaines de programmes de télévision et une centaine de chaînes TV diffusées en live streaming. Et ce, grâce à une liste de « partenaires de contenu » digne d’un inventaire à la Prévert, parmi lesquels Metro Goldwyn Mayer (MGM, entre les mains d’Amazon), Warner Bros. Discovery, Paramount (Paramount Global, ex-ViacomCBS), Sony Pictures Television. Lionsgate, Sinclair Broadcast Group, A+E, AMC, Crackle Crown Media Family Networks ou encore Fremantle (RTL Group/M6). Pour la musique en streaming, Plex a intégré en novembre 2018 les contenus de Tidal, l’ex-plateforme « hi-fi » du rappeur Jay-Z, laquelle est contrôlée depuis mars 2021 par Square, la société fondée par Jack Dorsey (cofondateur et ancien patron de Twitter).

Dernier arrivé parmi cette trentaine de fournisseurs de contenus (5) : le japonais Rakuten, qui a fêté ses 25 ans cette année (6). Sa plateforme « Rakuten TV » a annoncé le 15 juin dernier un accord pour diffuser 91 chaînes, dont des chaînes thématiques cinéma, sur « la plateforme de divertissement » de Plex. Déjà disponibles via les téléviseurs connecté (Smart TV), sur le Web et les applications mobiles, elles seront aussi disponibles désormais en streaming via Plex en France, en Espagne, au Royaume-Uni, en Allemagne, en Autriche, en Suisse, en Italie, aux Pays-Bas, en Suède, en Finlande et en Norvège. Le japonais sera aussi présent sur Plex avec sa propre chaîne gratuite « Rakuten Stories » financée par de la publicité, selon le mode FAST (Free Ad-supported Streaming TV). Le japonais y diffuse des contenus originaux et exclusifs.

Diffusion massive de Rakuten TV

Plex étoffe ainsi son offre télévisuelle qui compte plus de 250 chaînes accessibles gratuitement. « Rakuten TV est disponible dans 43 pays européens et regroupe plus de 110 millions de foyers qui se connectent via l’installation de l’application sur certaines Smart TV ou grâce à des télécommandes où figurent le bouton “Rakuten TV” », précise la filiale Rakuten TV Europe, basée à Barcelone (Espagne) et dirigée par le Français Cédric Dufour. Dans la ligné des « media center », Plex entend résoudre le casse-tête des internautes qui aspirent à plus de simplicité et de fluidité dans l’accès à tous leurs contenus multimédias. C’est le défi que devrait relever tous les fournisseurs de contenus. @

Charles de Laubier

L’organe des régulateurs européens des télécoms, appelé en anglais le Berec (

L’organe des régulateurs européens des télécoms, appelé en anglais le Berec ( Pas de panique. Les Cassandres qui voudraient reléguer le numéro un mondial de la SVOD derrière ses concurrents risquent d’être contredits dans leurs sombres prévisions. Certes, Reed Hastings, le PDG fondateur de Netflix a décidé de licencier 150 personnes mais cela ne représente que 2 % (essentiellement aux Etats-Unis) des 11.000 salariés du groupe de Los Gatos. Certes, Netflix a perdu 200.000 abonnés au cours du premier trimestre 2022 mais cela ne représente que l’équivalent de… 0,09 % du parc actuel de ses 221,6 millions de clients dans le monde.

Pas de panique. Les Cassandres qui voudraient reléguer le numéro un mondial de la SVOD derrière ses concurrents risquent d’être contredits dans leurs sombres prévisions. Certes, Reed Hastings, le PDG fondateur de Netflix a décidé de licencier 150 personnes mais cela ne représente que 2 % (essentiellement aux Etats-Unis) des 11.000 salariés du groupe de Los Gatos. Certes, Netflix a perdu 200.000 abonnés au cours du premier trimestre 2022 mais cela ne représente que l’équivalent de… 0,09 % du parc actuel de ses 221,6 millions de clients dans le monde.