En fait. Le 19 février, le duo influenceur « Mcfly et Carlito » aux plus de 6,4 millions d’abonnés sur YouTube ont dévoilé une vidéo que le président de la République, Emmanuel Macron, a prise pour leur lancer un défi : faire un clip sur le respect des gestes barrières anti-covid, en les invitant à l’Elysée si…

En clair. « Si vous avez 10 millions de vues, je prends un engagement : vous venez tourner à l’Elysée ! 10 millions de vues pour abattre le virus. A vous de jouer, merci », a lancé comme défi à relever le chef de l’Etat à « Mcfly et Carlito », en se prenant lui-même en vidéo à partir de son smartphone. Le duo influenceur sur YouTube font part, « deux ou trois jours » après la réception de cet appel vidéo présidentiel, de leur stupéfaction d’avoir reçu une telle demande (1).

C’est Joé Naturel, responsable du service de la communication numérique à la présidence de la République qui les a prévenus. Après avoir repris leurs esprits, Mcfly et Carlito demandent à leur interlocuteur – « pour que le coup en vaille la chandelle » – de tourner à l’Elysée un « concours d’anecdotes » – comme le duo de Youtubers a l’habitude de le faire avec des personnalités – mais cette fois au « Château » avec Emmanuel Macron ! « Ok, bon, écoute… Top », acquiesce le « Monsieur digital » de l’Elysée. Les deux compères du Net réalisent en deux jours leur clip gestes barrières intitulé « Je me souviens » (qui se finit, n’en déplaise à Macron, par l’arrestation de « M&C » jouée par deux policiers municipaux…) et la publie le 21 février (2). En à peine trois jours, le défi présidentiel des 10 millions de vues est relevé. Au 5 mars, le compteur affichait plus de 13,8 millions de vues. En prévision de cette rencontre potache et amicale au sommet de l’Etat, le député (LFI) François Ruffin a, lui, lancé le 24 février sur sa chaîne YouTube un défi à Mcfly et Carlito (3) : à savoir placer dans leurs échanges vidéo à l’Elysée avec Macron une dizaine de mots tels que « Benalla », « RSA jeunes », « Gillets jaunes », etc. Quoi qu’il advienne, à quatorze mois de la présidentielle de mai 2022, Emmanuel Macron (43 ans) cherche à faire mouche auprès des Millennials et de la génération Z (jusqu’à 23 ans), voire de la génération Y (24-39 ans), tous « Génération covid » et… électeurs potentiels.

La dernière offensive du chef de l’Etat sur les réseaux sociaux remonte à décembre 2020 via une longue interview accordée au média en ligne Brut (4) (*), suivie de questions-réponses sur Snapchat. Et ce, après qu’un autre média en ligne Loopsider ait diffusé dès le 26 novembre une vidéo du tabassage à Paris d’un musicien noir (Michel Zecler) par des policiers (5)… Macron s’était dit « très choqué ». @

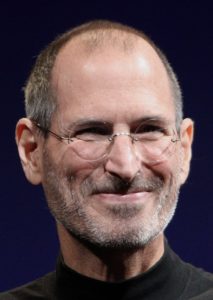

Steve Jobs (photo) n’a pas inventé iTunes puisque le lecteur de musiques au format MP3 existait déjà depuis juin 1999 sous le nom de « SoundJam MP », un player développé par Jeff Robbin et Bill Kincaid qui en avaient confié l’édition à Casady & Greene (C&G), spécialisé dans les logiciels Macintosh (Crystal Quest, Spreadsheet, …). L’ancien président cofondateur d’Apple a aussitôt jeté son dévolu sur SoundJam MP en rachetant ses lignes de code en 2000, point de départ d’iTunes.+

Steve Jobs (photo) n’a pas inventé iTunes puisque le lecteur de musiques au format MP3 existait déjà depuis juin 1999 sous le nom de « SoundJam MP », un player développé par Jeff Robbin et Bill Kincaid qui en avaient confié l’édition à Casady & Greene (C&G), spécialisé dans les logiciels Macintosh (Crystal Quest, Spreadsheet, …). L’ancien président cofondateur d’Apple a aussitôt jeté son dévolu sur SoundJam MP en rachetant ses lignes de code en 2000, point de départ d’iTunes.+