En attendant que le prochain projet de loi issu des Etats généraux de l’information améliore les droits voisins de la presse française pour être mieux rémunérés par les plateformes numériques, les éditeurs de journaux et leurs syndicats avancent en ordre dispersé face aux Google, Meta et autres Microsoft.

Pendant que le Premier ministre prononçait le 14 janvier sa déclaration de politique générale devant l’Assemblée nationale, dans laquelle il annonçait que « les conclusions des Etats généraux de l’information lancés par le président de la République devront être traduites [dans un texte législatif, ndlr] », Google et l’Alliance de la presse d’information générale (Apig) annonçaient le même jour le renouvellement de leur accord-cadre sur les droits voisins concernant plus de 160 publications sur près de 300 membres.

Pendant que le Premier ministre prononçait le 14 janvier sa déclaration de politique générale devant l’Assemblée nationale, dans laquelle il annonçait que « les conclusions des Etats généraux de l’information lancés par le président de la République devront être traduites [dans un texte législatif, ndlr] », Google et l’Alliance de la presse d’information générale (Apig) annonçaient le même jour le renouvellement de leur accord-cadre sur les droits voisins concernant plus de 160 publications sur près de 300 membres.

Les accords-cadres de l’Apig et du SEPM

L’Apig, présidée par Pierre Louette (photo de gauche), PDG du groupe Les Echos-Le Parisien (LVMH Média), ne représente pas toute la presse française – qu’une partie, essentiellement la presse quotidienne nationale (Le Monde, Le Figaro, Libération, Le Parisien, Les Echos, …) et régionale (OuestFrance, L’Est Républicain, Le Télégramme, Sud-Ouest, La Provence, …). Créée en 2018, cette union de quatre syndicats historiques de « la presse quotidienne et assimilée » (nationale, régionale, départementale et hebdomadaire régionale) totalise près de 300 titres et avait mandaté (suite)

Le règlement sur les services numériques – Digital Services Act (DSA) – du 19 octobre 2022 (

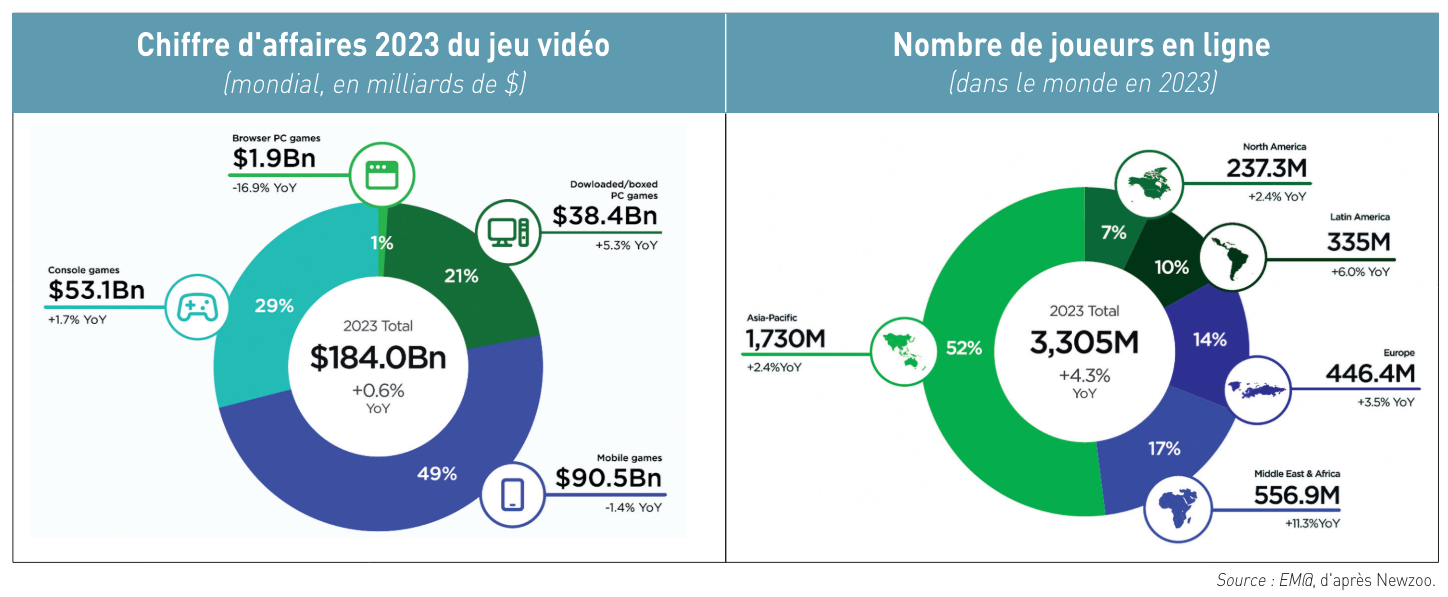

Le règlement sur les services numériques – Digital Services Act (DSA) – du 19 octobre 2022 ( Après l’euphorique vidéoludique des années pandémiques, l’industrie mondiale du jeu vidéo a du mal à se remettre de la correction qui s’en est suivie. Certes, il y a eu une très légère croissance en 2023 : + 0,6 %, à 184 milliards de dollars de chiffre d’affaires global, selon le cabinet d’étude Newzoo. Mais elle constitue un redressement significatif par rapport au net recul constaté l’année précédente : – 5,1 %, à 182,9 milliards de dollars, par rapport aux 192,7 milliards de dollars de l’année pandémique 2021. Si les revenus sont à la peine, le nombre de joueurs en ligne, lui, ne cesse de progresser pour dépasser en 2023 les 3,3 milliards sur toute la planète (voir graphiques ci-dessous).

Après l’euphorique vidéoludique des années pandémiques, l’industrie mondiale du jeu vidéo a du mal à se remettre de la correction qui s’en est suivie. Certes, il y a eu une très légère croissance en 2023 : + 0,6 %, à 184 milliards de dollars de chiffre d’affaires global, selon le cabinet d’étude Newzoo. Mais elle constitue un redressement significatif par rapport au net recul constaté l’année précédente : – 5,1 %, à 182,9 milliards de dollars, par rapport aux 192,7 milliards de dollars de l’année pandémique 2021. Si les revenus sont à la peine, le nombre de joueurs en ligne, lui, ne cesse de progresser pour dépasser en 2023 les 3,3 milliards sur toute la planète (voir graphiques ci-dessous). Vagues de licenciements continues

Vagues de licenciements continues