Les opérateurs télécoms européens prennent prétexte de l’arrivée des métavers pour demander à la Commission européenne de taxer les grandes plateformes numériques (Google/YouTube, Netflix, Meta/Facebook, …). Face à ce lobbying, Bruxelles prend le temps de la réflexion.

Les opérateurs télécoms européens – la plupart historiques (Orange, Deutsche Telekom, Telefonica, Telecom Italia/Tim, British Telecom/BT, …) et membres de l’organisation bruxelloise Etno (1), mais aussi des opérateurs concurrents – ont beau faire depuis des années un lobbying intense – relayé aussi par des eurodéputés (2) – auprès de la Commission européenne pour tenter d’obtenir leur taxe sur les GAFAN, ils devront encore patienter jusqu’en 2023. Le commissaire européen Thierry Breton (photo), ancien patron de l’ex- France Télécom (Orange), avait laissé entendre un peu vite qu’un texte législatif allait être présenté fin 2022.

Les opérateurs télécoms européens – la plupart historiques (Orange, Deutsche Telekom, Telefonica, Telecom Italia/Tim, British Telecom/BT, …) et membres de l’organisation bruxelloise Etno (1), mais aussi des opérateurs concurrents – ont beau faire depuis des années un lobbying intense – relayé aussi par des eurodéputés (2) – auprès de la Commission européenne pour tenter d’obtenir leur taxe sur les GAFAN, ils devront encore patienter jusqu’en 2023. Le commissaire européen Thierry Breton (photo), ancien patron de l’ex- France Télécom (Orange), avait laissé entendre un peu vite qu’un texte législatif allait être présenté fin 2022.

Vidéo : 54 % du trafic Internet mondial

Alors que les deux règlements européens – Digital Markets Act (DMA) et Digital Services Act (DSA) – sont sur le point d’entrer en vigueur dans l’ensemble des Vingt-sept, les opérateurs télécoms n’ont pas réussi à y placer leur taxe applicable aux grandes plateformes numériques qui utilisent leurs infrastructures réseaux. Les Orange, Deutsche Telekom et autres Telefonica tablent maintenant sur un troisième texte législatif européen qui pourrait être proposé l’an prochain par la Commission européenne à l’issue d’une consultation public qu’elle prévoit de lancer d’ici la fin du premier trimestre 2023 pour une durée de cinq ou six mois. D’après les précisions apportées par le commissaire européen au Marché intérieur le 9 septembre dernier, cette vaste consultation ne se focalisera pas uniquement sur la sempiternelle question de savoir si les GAFAN – à savoir les grandes plateformes numériques américaines, notamment Netflix, Amazon Prime Video et YouTube (Google) – doivent payer leur tribut aux opérateurs télécoms lorsqu’ils empruntent leurs réseaux. Ainsi, audelà de cette taxation exigée par les « telcos », les interrogations porteront sur « la régulation des réseaux » à l’ère des métavers et du streaming de masse. Cette consultation qui s’annonce d’ampleur aura pour objectif de mieux apprécier comment est utilisée la bande passante des réseaux, notamment à l’heure où le très haut débit se généralise progressivement sur le fixe (la fibre) et sur le mobile (la 5G).

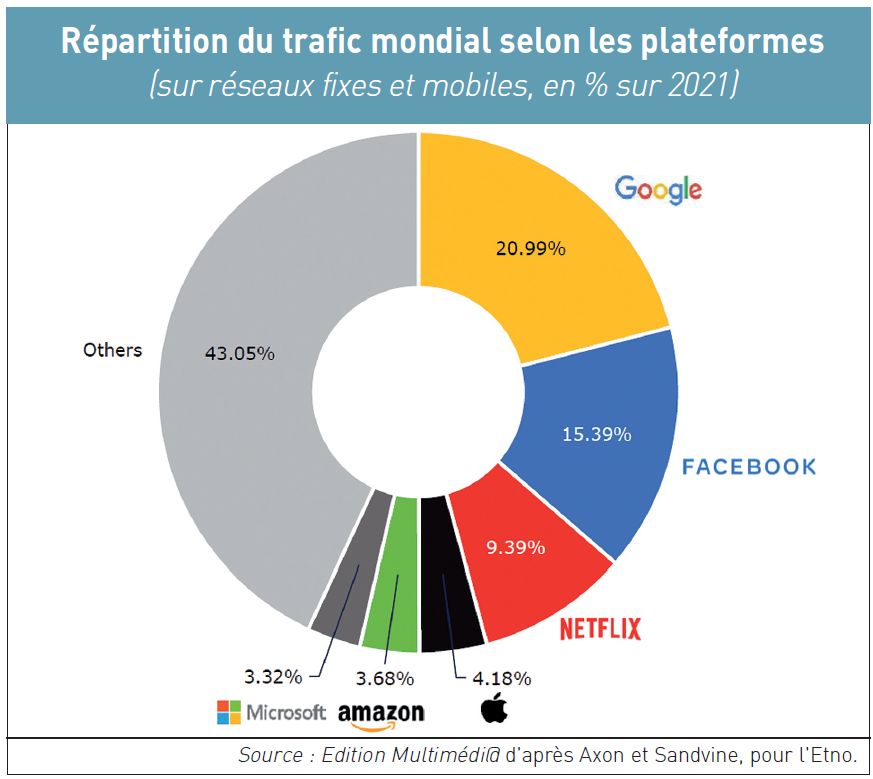

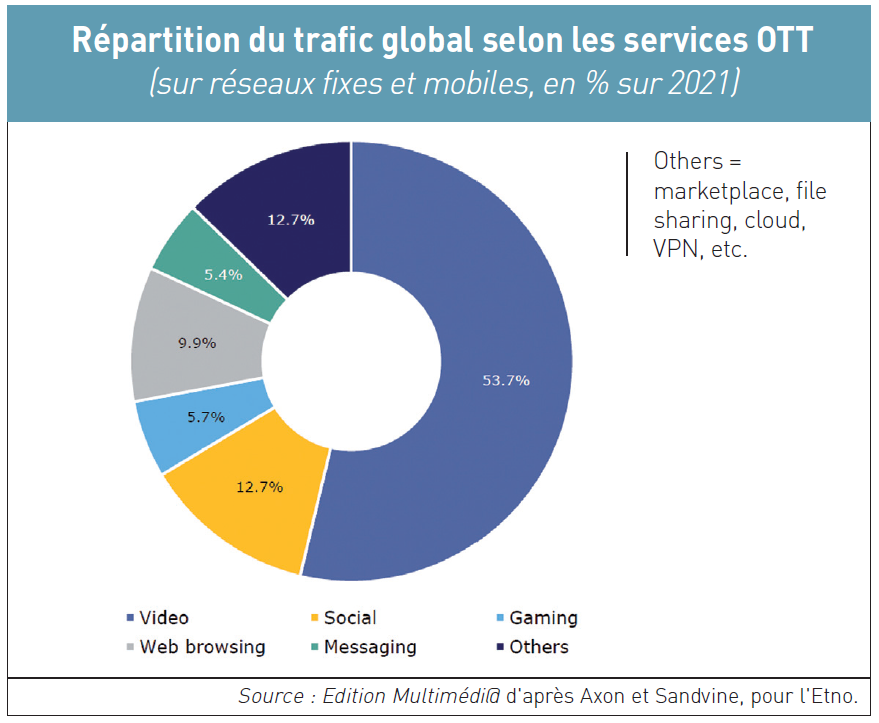

Selon l’Etno, dans un rapport publié en mai dernier (3), plus de la moitié du trafic mondial – soit 56 % sur réseaux fixes et mobiles – provient de six GAFAN : Google/ YouTube/ Search, Amazon/Amazon Prime Video/AWS, Meta/ Facebook/Instagram/WhatsApp, Apple/iTunes/iCloud/ AppStore/Apple TV+ et Microsoft/Office/MSN/Xbox (voir graphique ci-contre). Ces principaux OTT – Over-the-Top – utilisent, comme cette dénomination l’indique, les réseaux des opérateurs télécoms mais sans avoir à supporter directement les investissements dans ces infrastructures. Il ressort également de cette étude que près de 54 % du trafic global sur les réseaux fixes et mobiles sont dus aux flux vidéo. YouTube et Netflix sont parmi les premiers visés par les opérateurs télécoms. Et si l’on considère les plateformes vidéo, les réseaux sociaux et les jeux vidéo, ils représentent à eux trois 70 % du trafic Internet mondial (voir graphique page suivante).

Cette étude, réalisée par la société d’investissement et de consulting espagnole Axon Partners Group sur des données d’un rapport publié en janvier 2022 par la société canadienne Sandvine (4), livre des prévisions de croissance des données qui ne devrait pas cesser : « On s’attend à ce que l’utilisateur mobile moyen utilise 16,2 Go par mois en 2023, contre 8,5 Go par mois en 2021. Tandis qu’une ligne fixe haut débit [ou très haut débit, ndlr] devrait utiliser 454 Go par mois en 2023, contre 293 Go par mois en 2021. Plusieurs raisons expliquent cette tendance : contenu de plus en plus axé sur les données, comme la diffusion en streaming de vidéos de meilleure qualité et les jeux en ligne ; expansion des réseaux d’accès très haut débit, notamment la fibre optique à domicile (FTTH) et la 5G ; augmentation des abonnements mobiles pour des smartphones aux capacités améliorées ; numérisation de la société européenne, avec l’émergence de diverses nouvelles applications et services utilisant Internet, comme par exemple, la réalité virtuelle (VR), la réalité augmentée (AR), et les métavers ».

Cette étude, réalisée par la société d’investissement et de consulting espagnole Axon Partners Group sur des données d’un rapport publié en janvier 2022 par la société canadienne Sandvine (4), livre des prévisions de croissance des données qui ne devrait pas cesser : « On s’attend à ce que l’utilisateur mobile moyen utilise 16,2 Go par mois en 2023, contre 8,5 Go par mois en 2021. Tandis qu’une ligne fixe haut débit [ou très haut débit, ndlr] devrait utiliser 454 Go par mois en 2023, contre 293 Go par mois en 2021. Plusieurs raisons expliquent cette tendance : contenu de plus en plus axé sur les données, comme la diffusion en streaming de vidéos de meilleure qualité et les jeux en ligne ; expansion des réseaux d’accès très haut débit, notamment la fibre optique à domicile (FTTH) et la 5G ; augmentation des abonnements mobiles pour des smartphones aux capacités améliorées ; numérisation de la société européenne, avec l’émergence de diverses nouvelles applications et services utilisant Internet, comme par exemple, la réalité virtuelle (VR), la réalité augmentée (AR), et les métavers ».

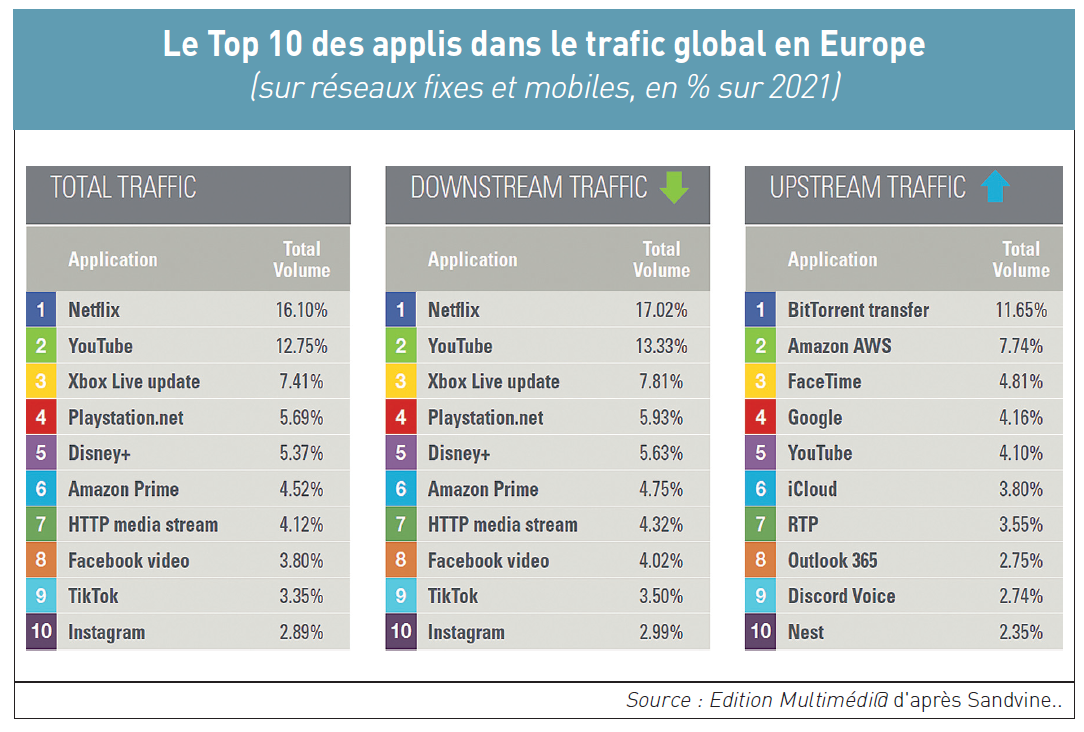

BitTorrent n°1 du upstream en Europe

Selon les données de trafic recueillis par Sandvine auprès des opérateurs télécoms, l’Europe (la région EMEA) fait état d’un trafic qui vient d’abord du divertissement, avec Netflix en tête pour 16 % du trafic total. Il devance ainsi désormais YouTube, qui est relégué au second rang (12,7 %). Xbox Live de Microsoft et PlayStation de Sony arrivent ensuite en troisième et quatrième positions sur la bande passante, suivis de Disney+ qui s’est hissé en cinquième position (5,3 %) du trafic global en Europe. Les médias sociaux sont également répandus, avec Instagram, Facebook et TikTok. « Fait intéressant, souligne Sandvine dans son rapport, les transferts BitTorrent sont n°1 dans le trafic montant (upstream), peut-être en raison de personnes accédant au contenu d’autres pays sur cette plateforme. Depuis que les droits d’auteur des contenus sont plus complexes en Europe, les films et la disponibilité des émissions de télévision venant souvent après les lancements aux Etats-Unis, le piratage de contenus pourrait être la raison de la position importante de BitTorrent dans le classement » (voir graphique ci-dessous). La consultation que prépare la Commission européenne pour le début de l’année 2023 portera ainsi sur tous les usages dévoreurs de bande passante, dont le piratage en ligne.

Thierry Breton, pro-telcos

Thierry Breton, pro-telcos

Cette consultation devrait faire la part des choses entre le trafic OTT « subi » par les « telcos » et le trafic qui fait déjà l’objet d’accord de peering entre ces mêmes plateformes numériques et les fournisseurs d’accès à Internet (FAI), notamment dans le cadre de la diffusion IPTV sur les « box ». La difficulté de l’exercice sera de mettre tout le monde d’accord. « Il est temps désormais de réorganiser la juste rémunération des réseaux. Après les DSA et DMA, c’est désormais l’un des principaux chantiers de notre espace numérique », avait twitté le 4 mai (5) Thierry Breton en appui d’un entretien accordé la veille aux Echos, où le commissaire européen au Marché intérieur prend fait et cause pour les opérateurs télécoms en affirmant qu’une « juste part » (fair share) était un « principe acquis ». Quant à la commissaire européenne à la Concurrence et au Numérique, Margrethe Vestager, elle apparaît plus prudente sur cette question sensible. Les « telcos » plaident même – depuis un certain manifeste sur la 5G datant de juillet 2016 – pour la remise en cause de la neutralité de l’Internet (6), appelée « Internet ouvert ». Taxer les GAFAN ne reviendrait-il pas à ouvrir la boîte de Pandore et à remettre en cause le best effort ? @

Si Orange et Altice sont les champions du déploiement en France des prises FTTH, avec respectivement 16,8 millions et 4,2 millions de lignes raccordables au 31 mars 2022, Altitude Infrastructure – alias Altitude Infra – se hisse tout de même à la troisième place avec plus de 2,6 millions de prises de fibre optique déployées. Et ce, loin devant Free qui compte à peine plus de 0,3 million de prises du même type. C’est du moins ce que montrent les derniers chiffres trimestriels publiés début juin par l’Arcep, avant les prochains à paraître le 8 septembre.

Si Orange et Altice sont les champions du déploiement en France des prises FTTH, avec respectivement 16,8 millions et 4,2 millions de lignes raccordables au 31 mars 2022, Altitude Infrastructure – alias Altitude Infra – se hisse tout de même à la troisième place avec plus de 2,6 millions de prises de fibre optique déployées. Et ce, loin devant Free qui compte à peine plus de 0,3 million de prises du même type. C’est du moins ce que montrent les derniers chiffres trimestriels publiés début juin par l’Arcep, avant les prochains à paraître le 8 septembre.