En prenant les deux rênes de TF1, filiale de Bouygues, Rodolphe Belmer (53 ans) se retrouve depuis le 13 février pleinement à la tête du premier groupe de télévision privé en France. Mais l’audience s’érode. La « plateformisation » de TF1 est une réponse aux défis lancés par la profusion de vidéos et de télés.

La passation de pouvoirs à la tête du groupe TF1 a lieu ce lundi 13 février, entre Gilles Pélisson et Rodolphe Belmer (photo). Le premier rejoint la maison mère – le groupe Bouygues (détenant 43,7 % du capital de la société cotée TF1) – en tant que directeur général adjoint en charge des médias et du développement, tandis que le second devient PDG du premier groupe de télévision privé français.

La passation de pouvoirs à la tête du groupe TF1 a lieu ce lundi 13 février, entre Gilles Pélisson et Rodolphe Belmer (photo). Le premier rejoint la maison mère – le groupe Bouygues (détenant 43,7 % du capital de la société cotée TF1) – en tant que directeur général adjoint en charge des médias et du développement, tandis que le second devient PDG du premier groupe de télévision privé français.

Gilles Pélisson occupait ce poste à double casquette depuis plus de six ans et demi (1) jusqu’à ce que Rodolphe Belmer n’entre dans le groupe TF1 – « sur proposition » du premier – pour y être nommé le 27 octobre dernier directeur général. Depuis cette date, Gilles Pélisson avait dû se contenter de la fonction de président du conseil d’administration. Si celui-ci n’a pas démérité durant son mandat, ayant réussi à développer la plateforme MyTF1 et le pôle de production audiovisuelle avec Newen Studios, il aura échoué à mener à bien la fusion entre TF1 et M6 qui a été abandonnée mi-septembre 2022 face aux tirs de barrage de l’Autorité de la concurrence (2). Un autre échec de l’ère « Pélisson » réside dans Salto, la plateforme de SVOD commune à TF1, M6 et France Télévisions lancée en octobre 2020 (3). Mais ce qui devait être un « Netflix à la française » est abandonné par ses trois actionnaires qui s’apprêtent à dissoudre leur société commune. Rodolphe Belmer hérite du dossier « Salto » où TF1 a investi à perte 45 millions d’euros (et les deux autres actionnaires autant).

Faire de MyTF1 le « nouveau TF1 »

Rodolphe Belmer connaît bien l’enjeu des plateformes de streaming pour avoir été administrateur de Netflix de 2018 à 2022, ainsi qu’administrateur du média en ligne Brut de 2019 à 2022. Il a même été président du conseil d’administration de Brut où il fut – tout en étant alors directeur général d’Eutelsat, puis directeur général d’Atos – nommé vice-président du comité stratégique. Les difficultés des plateformes de SVOD face aux Netflix, Amazon Prime Video, Disney+ et autres Paramount+, Rodolphe Belmer a pu les observer de près en ayant à la fois un pied chez le géant Netflix et l’autre chez Brut qui a dû abandonner en octobre dernier sa plateforme de SVOD BrutX faute d’avoir trouvé son public. C’est aussi ce qui arrive à Salto, qui n’a pas atteint son objectif de 1 million d’abonnés.

Claire Basini (ex-Brut et ex-Canal+) en piste

Malgré l’échec « BrutX », Rodolphe Belmer a recruté à TF1 celle qui était en charge du lancement de BrutX justement, en tant que directrice générale adjoint de Brut, à savoir Claire Basini (photo en Une) qui est depuis le 16 janvier dernier directrice générale adjointe en charge d’une nouvelle direction consacrée aux activités BtoC (4) du groupe TF1 – dont elle intègre aussi le comité exécutif. Le nouveau PDG ne devra pas refaire les mêmes erreurs pour MyTF1, la plateforme vidéo du groupe sur laquelle se concentrent maintenant tous les regards. Gilles Pélisson avait préparé le terrain en poussant les feux sur MyTF1 qui était jusqu’à novembre 2021 une plateforme uniquement de télévision de rattrapage (replay) gratuite, dans le prolongement de la chaîne gratuite. C’est en effet il y a plus d’un an que le service payant MyTF1 Max a été lancé à 3,99 euros par mois (après une période de promo à 2,99 euros), pour y proposer non seulement du replay, mais aussi des contenus exclusifs, des diffusions live et des bonus, en plus du flux direct des chaînes. MyTF1 Max est propulsé par de nombreux distributeurs, notamment sur les Smart TV de Samsung depuis le 15 novembre.

Ancien PDG de Canal+ (2012-2015), le nouveau patron de TF1 sait qu’il est impossible de lutter contre les plateformes globales de streaming vidéo ou de télévision en ligne (SVOD, AVOD, FAST, …). « A chaîne gratuite, streaming gratuit » est plus son crédo, mais il pourrait faire monter en charge MyTF1 Max à grand renfort de partenariats pour marcher sur les platebandes cryptées de son ancien employeur Canal+. M6 a suivi TF1 sur ce terrain-là en lançant de son côté en octobre dernier 6Play Max aux mêmes tarifs (5). Cette « plateformisation » est une bascule historique du centre de gravité de TF1 vers la délinéarisation, au moment où la diffusion hertzienne des programmes en linéaire subit une érosion depuis quelques années.

Entre 2021 et 2022, la chaîne TF1 est passée de 19,7 % de part d’audience nationale à 18,7 %, selon l’institut Médiamétrie. Ce point en moins est la poursuite de la perte de téléspectateurs qu’enregistre la chaîne-amirale de la filiale du groupe Bouygues depuis plusieurs années. Cette érosion a commencé bien avant la prise de fonction de Gilles Pélisson comme PDG le 19 février 2016, mais c’est sous l’ère de ce dernier que TF1 a crevé le plancher des 20 %. Des 21,4 % en 2015, l’audience de TF1 passe à 20,4 % durant la première année de l’ère « Pélisson » (puis à 20 % en 2017 et à 20,2 % en 2018), avant de passer depuis 2019 dans les 19 % (19,5 % en 2019, 19,2 % en 2020, 19,7 % en 2021). L’année 2022 fait passer TF1 sous la barre cette fois des 19 %. Et le mois de janvier 2023 n’augure rien de bon puisque TF1 vient de descendre sous la barre des 18 % pour se retrouver à 17,9 %. Qu’il est loin le temps où la première chaîne gratuite du PAF affichait 30,7 % de part d’audience nationale moyenne. C’était en 2007. Et en dix ans, TF1 a perdu plus de 4 points de part d’audience nationale. Et encore faut-il dire que l’évolution de la méthodologie de Médiamétrie a servi d’amortisseur, dans le sens où l’audience TV a cumulé à partir de janvier 2011 la mesure de l’antenne et le différé du jour-même et des 7 jours suivants, puis à partir d’octobre 2014 la télévision de rattrapage (replay) en plus, et, depuis janvier 2016, les audiences cumulent le live, le différé et le replay sur un jour donné (quelle que soit la date de diffusion initiale en live). Sans parler que depuis trois ans, est prise en compte l’audience des programmes regardés à domicile sur le téléviseur et l’audience en dehors du domicile et en mobilité, quel que soit l’écran.

Rodolphe Belmer arrive donc au moment où TF1 est en sérieuse perte de vitesse dans le linéaire. Le rôle de Claire Basini sera crucial dans l’ambition du nouveau PDG de « faire du groupe TF1 un acteur de référence dans l’audiovisuel digital, comme il l’est aujourd’hui dans l’univers du “broadcast” ». L’ex-Brut et ancienne directrice du numérique de Canal+ (2010-2018), où elle a croisé Rodolphe Belmer, a pour mission d’« accélérer l’évolution du modèle du groupe TF1 vers un modèle mixte – linéaire et non linéaire – et de développer une présence élargie sur tous les supports ». C’est elle aussi qui assura « l’animation de la filière digitale au sein de l’ensemble du groupe ». L’avenir de TFI sur la TNT pourrait se poser, comme c’est le cas à Canal+. Pour l’heure, MyTF1 réunit plus de 17,6 millions de visiteurs uniques par mois et se positionne en 33e position des plateformes les plus fréquentées en France (6). Le chiffre d’affaires publicitaire digital devrait être en baisse en 2022 par rapport aux 142,5 millions d’euros de 2021 et malgré la progression de MyTF1.

Activités digitales d’Unify déconsolidées Avant déconsolidation sur le dernier trimestre de l’an dernier des activités d’Unify Publishers (Marmiton, Aufeminin, Doctissimo et Les Numériques), cédées à Reworld Media le 18 octobre 2022, MyTF1 pesait 63 % du chiffre d’affaires publicitaire digital de TF1 (58,7 millions d’euros sur les 92,6 millions réalisés sur les neuf premiers mois de 2022). C’est encore une mince contribution aux plus de 1,5 milliard de recettes publicitaires annuelles du groupe. La première intervention publique de Rodolphe Belmer en tant que nouveau PDG de TF1 interviendra le 14 février au matin, pour la présentation des résultats 2022 de « Télévision Française 1 », la dénomi-nation officielle du groupe. @

Charles de Laubier

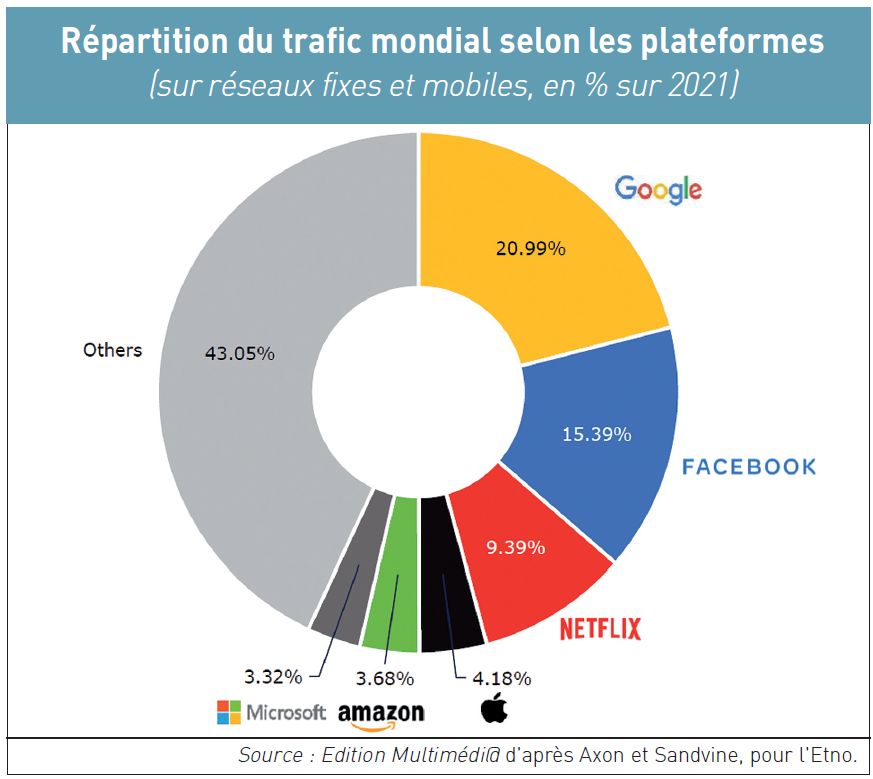

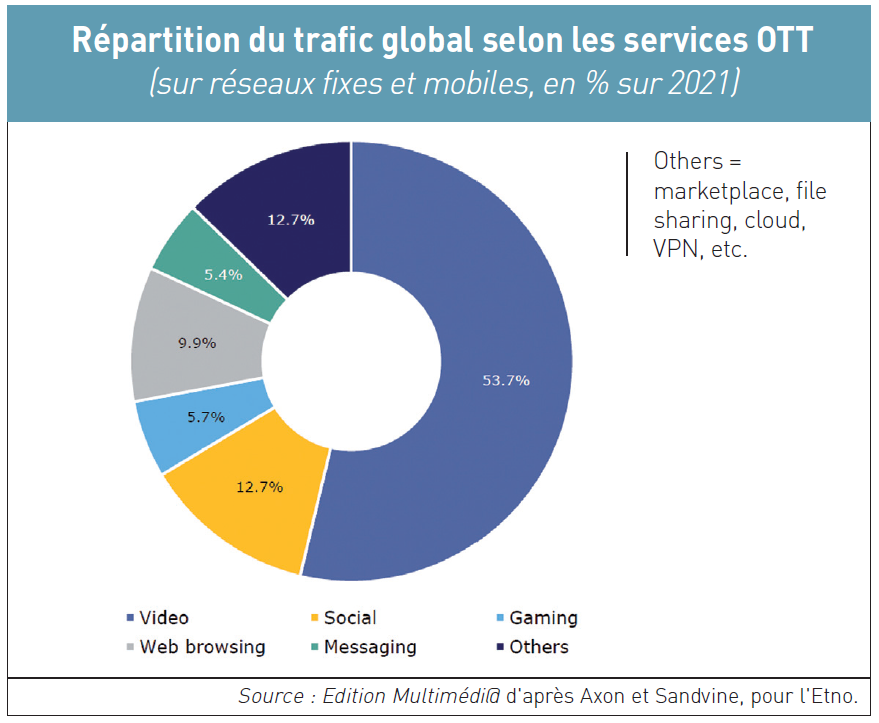

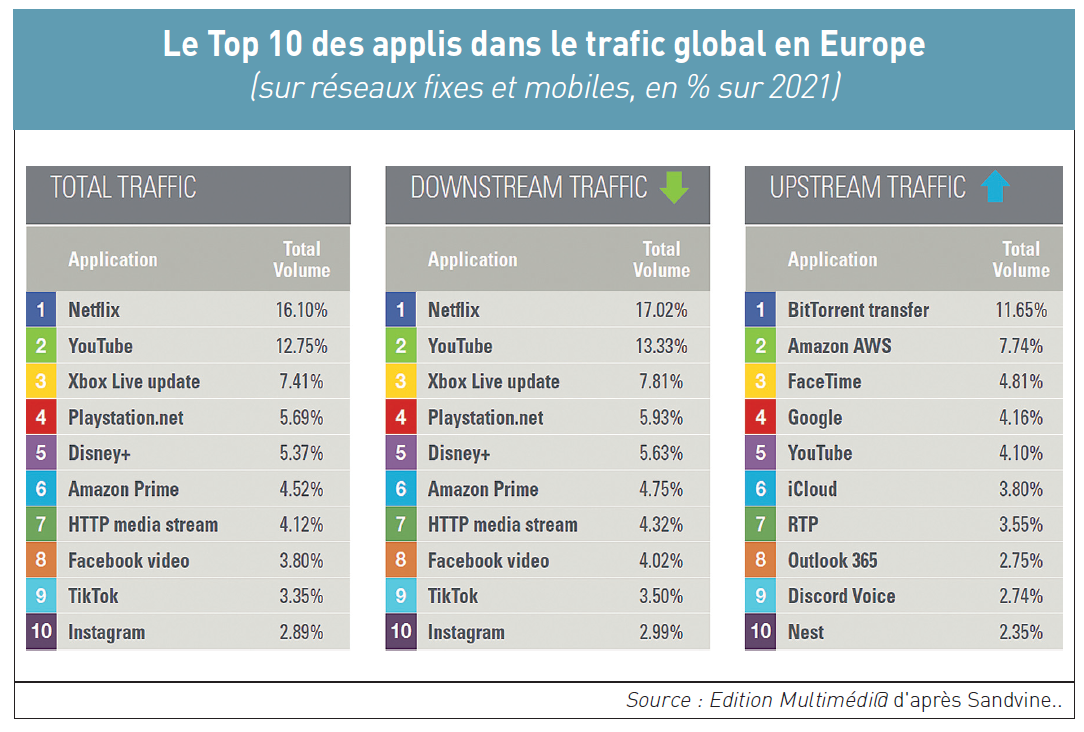

Les opérateurs télécoms européens – la plupart historiques (Orange, Deutsche Telekom, Telefonica, Telecom Italia/Tim, British Telecom/BT, …) et membres de l’organisation bruxelloise Etno (

Les opérateurs télécoms européens – la plupart historiques (Orange, Deutsche Telekom, Telefonica, Telecom Italia/Tim, British Telecom/BT, …) et membres de l’organisation bruxelloise Etno (