Les revenus 2022 des opérateurs télécoms en France sont en hausse, à plus de 45,8 milliards d’euros HT (+1,6 %). En revanche, leurs investissements sont en baisse, à 14,6 milliards d’euros (-1,8 %). Ce qui semble paradoxal avant la prochaine fermeture du réseau de cuivre.

Saviez-vous que les opérateurs télécoms en France ont dépassé en 2022 la barre des 45 milliards d’euros de chiffre d’affaires ? Soit une hausse globale annuelle de 1,6 %, à précisément plus de 45,8 milliards d’euros, selon les calculs de

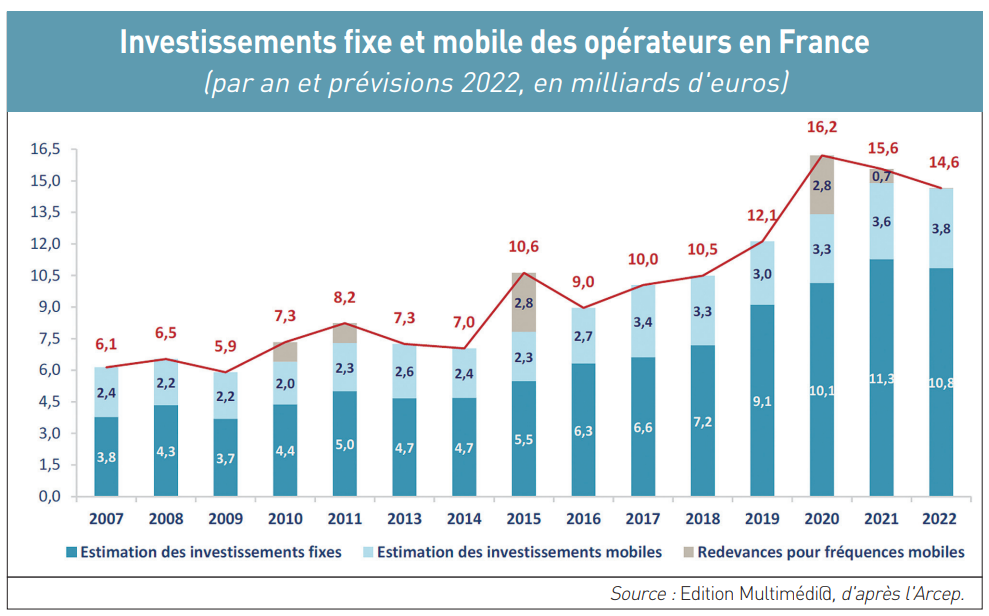

Edition Multimédi@. Ce montant comprend à la fois le marché auprès du client final (plus de 36,7 milliards d’euros) et le marché auprès des opérateurs (plus de 9 milliards d’euros). Tandis que, toujours l’an dernier, les investissements consentis par ces mêmes opérateurs télécoms en France ont reculé de 1,8 %, à 14,6 milliards d’euros (hors achats de fréquences).

Plan France THD et New Deal mobile

C’est à se demander si les « telcos » ne relâchent pas leurs efforts d’investissements dans les déploiements des réseaux très haut débit fixe (fibre) et mobile (4G/5G) qui sont pourtant indispensables à l’aménagement numérique des territoires et à la lutte contre la fracture numérique. D’autant que le plan France Très haut débit, qui aura coûté près de 35 milliards d’euros, dont 65 % pris en charge par le secteur privé, 25 % par les collectivités territoriales et 10 % par l’Etat (

1), est dans la dernière ligne droite de son objectif gouvernemental qui est de « généraliser la fibre optique en 2025 » en termes de prises raccordables. Le temps presse d’autant plus que la fibre optique est censée remplacer le réseau de cuivre (les paires de cuivre téléphoniques sur lesquelles passent le haut débit ADSL et le très haut débit VDSL2). Car l’opérateur télécoms historique Orange a déjà annoncé à tous ses concurrents, Bouygues Telecom, Free et SFR en tête, que la fermeture commerciale nationale de ce réseau de cuivre interviendra le 31 janvier 2026, avec la fin du plan de fermeture prévue en 2030. Il y a déjà sept communes où le réseau de cuivre a été définitivement fermé. L’Arcep indique qu’une nouvelle expérimentation d’extinction en zone très dense vient d’être lancée à Vanves (dans les Hauts-de-Seine en région parisienne et dans le centre-ville de Rennes (Ille-et-Vilaine en Bretagne).

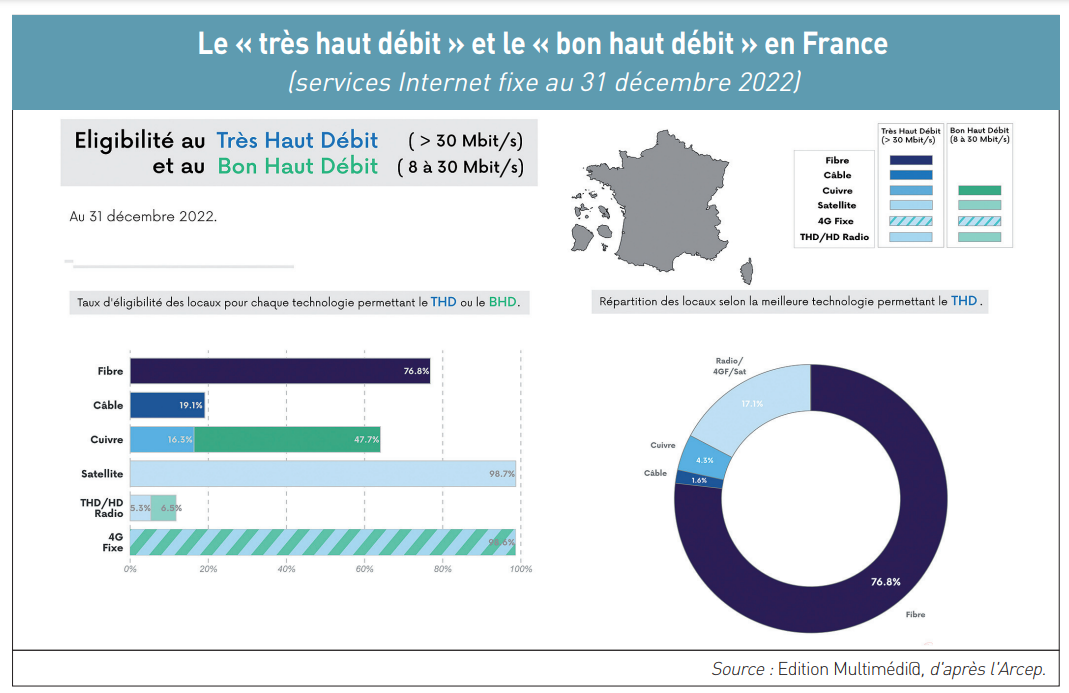

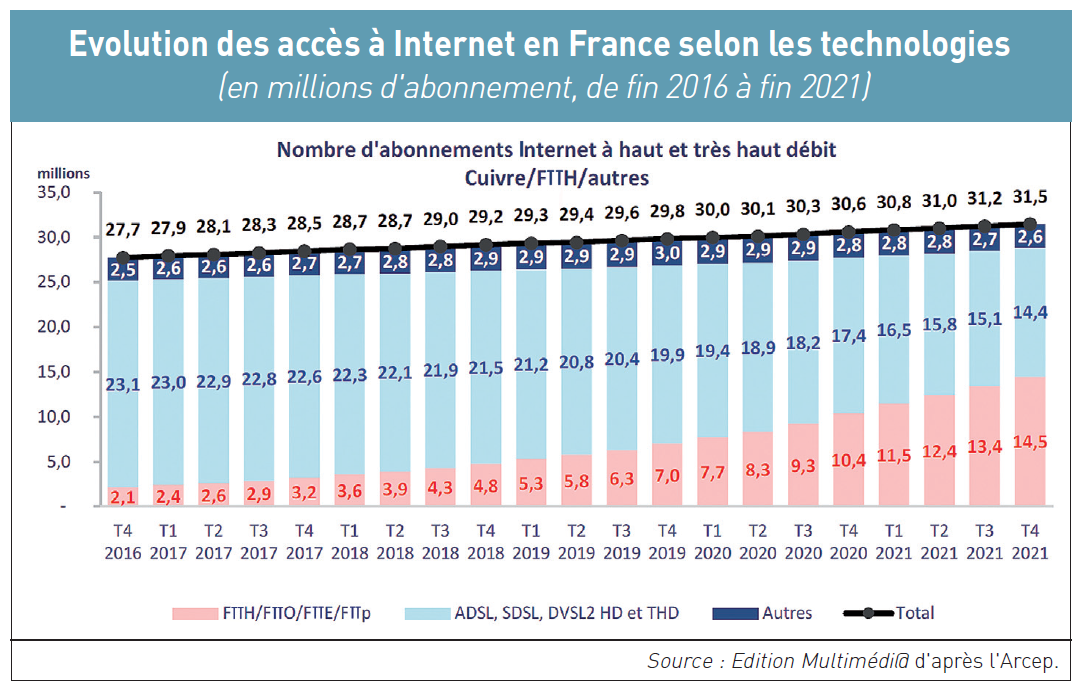

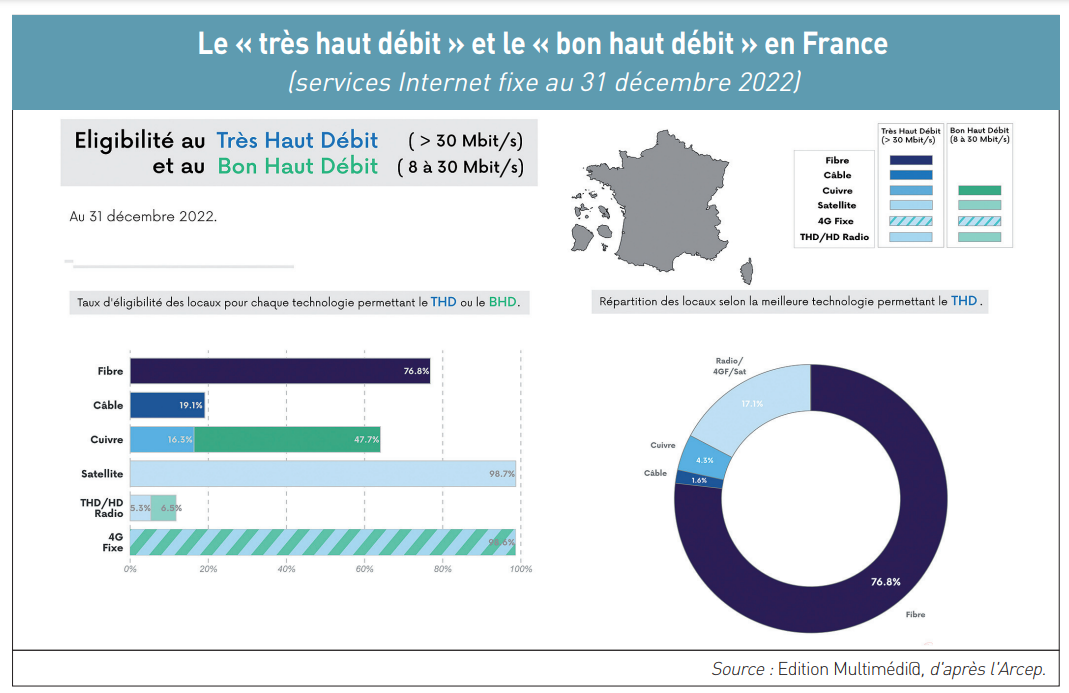

Le compte-à-rebours se poursuit. Or, d’après les relevés de l’Arcep au 31 décembre 2022, il restait encore sur tout le territoire 23,2 % des locaux – particuliers et entreprises confondus – à rendre raccordables à la fibre optique comme le sont les 76,8 % (voir tableau ci-dessous) – dont 53,8 % de ces prises FTTH ont trouvé « preneur » au 31 mars dernier, à savoir un peu plus de 19 millions d’abonnés à la fibre de bout en bout sur près de 35,3 millions de fibres optiques raccordables. Les opérateurs télécoms parviendront-ils au « 100 % fibre » avant l’échéance de dans un an et demi ? « Les déploiements vont vite et bien, et surtout en zones rurales. On a quand même des points d’attention dans certaines villes moyennes, comme Les Sablesd’Olonne, La Roche-sur-Yon et d’autres communes qui sont en-dessous de la moyenne nationale. J’invite les opérateurs – en particulier Orange – à poursuivre vraiment les déploiements dans ces zones-là. Puisque les opérateurs ont souscrit des engagements, vis-à-vis du gouvernement, à couvrir ces zones. (…) Orange a choisi à partir de l’année dernière de ralentir ses déploiements de fibre optique dans les zones les plus rurales. Nous l’avons mis en demeure de finir ses déploiements dans ces zones. L’instruction est en cours (

2) », a indiqué le 25 mai la présidente de l’Arcep, Laure de La Raudière (photo), sur BFM Business. Le lendemain, l’ancienne députée a fait un déplacement à Marseille et à Septèmes-les-Vallons (Bouches-du-Rhône) pour y constater les retards et dysfonctionnement dans les raccordements à la fibre jusque dans les zones très denses. « Marseille a une couverture globale de 79 % du nombre de locaux, inférieure à la moyenne nationale (91 %). Les opérateurs privés ne déploient pas suffisamment », a-t-elle pointé dans son interview à La Provence parue le jour même. Laure de La Raudière (« LDLR »), qui a fait de la qualité des réseaux fibre une de ses premières priorités, rappelle d’ailleurs régulièrement, et à nouveau le 25 mai dernier, qu’« [elle a] du mal à dire que le plan France Très haut débit est une vraie réussite, étant donné ces problèmes de qualité de service sur les réseaux fibre » (

3). Il y a aussi parallèlement la finalisation des engagements de Bouygues Telecom, Free Mobile, Orange et SFR dans le « New Deal mobile » pour atteindre 100 % du territoire en 4G, y compris pour résorber les « zones blanches centres-bourgs » dont il reste encore plus de 4 % à couvrir (

4). Sans parler du déploiement de la 5G dans les zones un peu plus denses pour désaturer les réseaux 4G.

Investissements : fixe en recul, mobile en hausse

Investissements : fixe en recul, mobile en hausse

A l’heure où des retards dans les déploiements des infrastructures numériques et des dysfonctionnements voire des malfaçons dans les raccordements à la fibre préoccupent les élus locaux et leurs administrés, le recul des investissements des opérateurs télécoms semble pour le moins malvenu. Et ce, au moment où la proposition de loi « Assurer la qualité et la pérennité des raccordements aux réseaux de communications électroniques à très haut débit en fibre optique » (

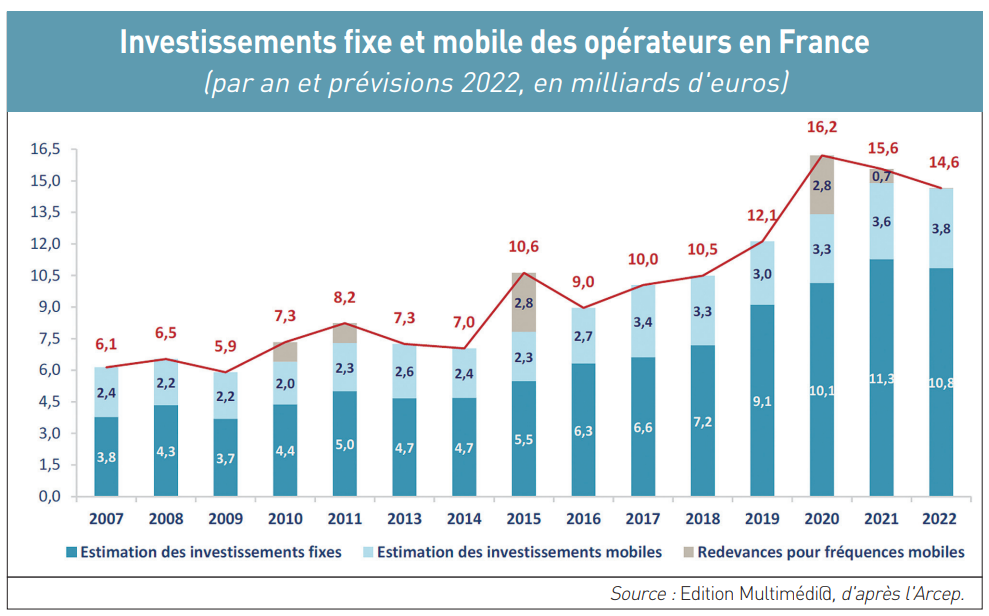

5) a été adoptée à l’unanimité au Sénat le 2 mai et va être débattue à l’Assemblée nationale. Même si ce reflux a été léger l’an dernier (- 1,8 %, à 14,6 milliards d’euros hors achats de fréquences, – 6,4 % avec), il s’avère plus prononcé (- 9,8 %) par rapport à 2020 (avec achats de fréquences), pourtant la première année impactée par la crise sanitaire. D’autant que si les investissements dans les réseaux mobiles (hors redevances pour fréquences mobiles) ont, eux, augmenté de 5,5 %, à 3,8milliards d’euros en 2022, il n’en va pas de même pour les réseaux fixe qui accusent pour leur part une baisse de 4,4 %, à 10,8 milliards d’euros, toujours l’an dernier (voir tableau ci-dessous). L’après-covid 19 n’a donc pas renversé la tendance baissière, bien que légère, les investissements restant « à un niveau élevé » ou « massifs » (dixit LDLR). Alors que dans le même temps, le chiffre d’affaires global des opérateurs télécoms a augmenté en 2022 de 1,6 %, à précisément plus de 45,8 milliards d’euros hors taxes.

Revenus mobiles : hausse de 4,6 % en un an

Revenus mobiles : hausse de 4,6 % en un an

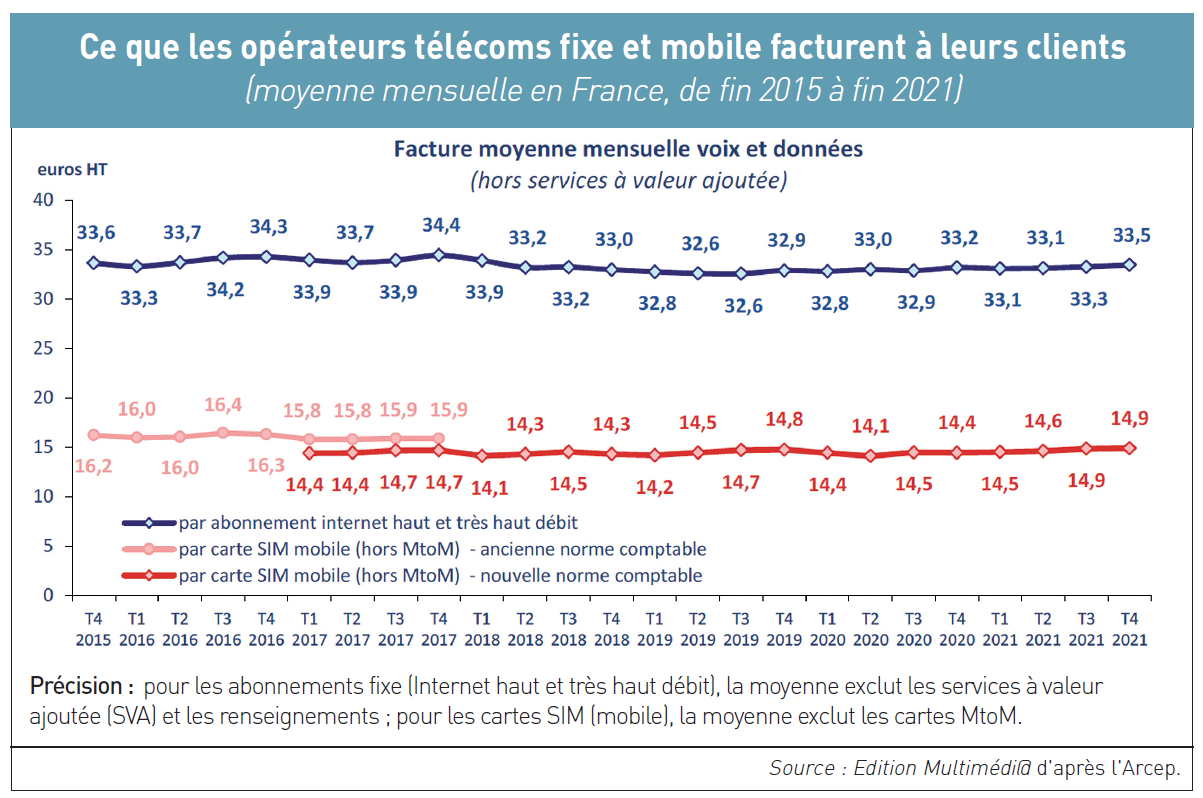

Le marché de détail (pour le client final) a contribué à ces revenus pour plus de 36,7 milliards d’euros, en hausse de 1,8 % sur un an. Tandis que le marché entre opérateurs (interconnexion, accès et itinérance) a contribué pour sa part à plus de 9 milliards d’euros, en hausse de 0,8 %. La plus grosse source de revenus l’an dernier pour les opérateurs télécoms réside dans les services mobiles aux clients finaux (marché de détail, y compris les recettes MtoM), à hauteur de 14,7 milliards d’euros (+ 4,5 % sur un an), auxquels s’ajoutent les revenus liés à la vente de terminaux mobiles, à hauteur de près de 3,5 milliards d’euros (+ 5,1 %).

Au total, selon les calculs de

Edition Multimédi@, le chiffre d’affaires mobile des opérateurs télécoms en France dépasse les 18,2 milliards d’euros en 2022, en belle hausse de 4,6 % sur un an. Quant aux services fixes, cette fois, ils constituent toutes catégories confondues la toute première source de revenu des opérateurs télécoms, à hauteur de plus de 16,5 milliards d’euros en 2022, quasiment stables (- 0,3 %). Le FTTH et la 5G permettent d’ores et déjà aux « telcos » d’accroître leurs revenus fixe et mobile (

6). Sans parler du projet des opérateurs de réseaux de faire payer les GAFAM une taxe – une « compensation directe » ou fair share (

7) – pour pouvoir utiliser leurs réseaux. Mais là, c’est une tout autre histoire.

@

Charles de Laubier

Selon les informations de Edition Multimédi@, la direction générale de Bouygues Telecom fera le 7 novembre prochain une présentation en interne, et en visio, de son nouveau « plan stratégique » baptisé « Cap 2030 ». Depuis que le directeur général de Bouygues Telecom, Benoît Torloting, et son adjointe en charge de la stratégie (1), Chrystel Abadie Truchet, ont présenté le 1er octobre – lors d’un comité social et économique central (CSEC) extraordinaire – les grandes lignes de Cap 2030, les syndicats, les représentants du personnel et les quelques 10.500 salariés de l’opérateur télécoms sont inquiets voire dans l’incompréhension.

Selon les informations de Edition Multimédi@, la direction générale de Bouygues Telecom fera le 7 novembre prochain une présentation en interne, et en visio, de son nouveau « plan stratégique » baptisé « Cap 2030 ». Depuis que le directeur général de Bouygues Telecom, Benoît Torloting, et son adjointe en charge de la stratégie (1), Chrystel Abadie Truchet, ont présenté le 1er octobre – lors d’un comité social et économique central (CSEC) extraordinaire – les grandes lignes de Cap 2030, les syndicats, les représentants du personnel et les quelques 10.500 salariés de l’opérateur télécoms sont inquiets voire dans l’incompréhension.

Saviez-vous que les opérateurs télécoms en France ont dépassé en 2022 la barre des 45 milliards d’euros de chiffre d’affaires ? Soit une hausse globale annuelle de 1,6 %, à précisément plus de 45,8 milliards d’euros, selon les calculs de Edition Multimédi@. Ce montant comprend à la fois le marché auprès du client final (plus de 36,7 milliards d’euros) et le marché auprès des opérateurs (plus de 9 milliards d’euros). Tandis que, toujours l’an dernier, les investissements consentis par ces mêmes opérateurs télécoms en France ont reculé de 1,8 %, à 14,6 milliards d’euros (hors achats de fréquences).

Plan France THD et New Deal mobile

C’est à se demander si les « telcos » ne relâchent pas leurs efforts d’investissements dans les déploiements des réseaux très haut débit fixe (fibre) et mobile (4G/5G) qui sont pourtant indispensables à l’aménagement numérique des territoires et à la lutte contre la fracture numérique. D’autant que le plan France Très haut débit, qui aura coûté près de 35 milliards d’euros, dont 65 % pris en charge par le secteur privé, 25 % par les collectivités territoriales et 10 % par l’Etat (

Saviez-vous que les opérateurs télécoms en France ont dépassé en 2022 la barre des 45 milliards d’euros de chiffre d’affaires ? Soit une hausse globale annuelle de 1,6 %, à précisément plus de 45,8 milliards d’euros, selon les calculs de Edition Multimédi@. Ce montant comprend à la fois le marché auprès du client final (plus de 36,7 milliards d’euros) et le marché auprès des opérateurs (plus de 9 milliards d’euros). Tandis que, toujours l’an dernier, les investissements consentis par ces mêmes opérateurs télécoms en France ont reculé de 1,8 %, à 14,6 milliards d’euros (hors achats de fréquences).

Plan France THD et New Deal mobile

C’est à se demander si les « telcos » ne relâchent pas leurs efforts d’investissements dans les déploiements des réseaux très haut débit fixe (fibre) et mobile (4G/5G) qui sont pourtant indispensables à l’aménagement numérique des territoires et à la lutte contre la fracture numérique. D’autant que le plan France Très haut débit, qui aura coûté près de 35 milliards d’euros, dont 65 % pris en charge par le secteur privé, 25 % par les collectivités territoriales et 10 % par l’Etat (