Alors que l’assemblée générale du groupe Lagardère se tient le 10 mai, les actionnaires surveillent comme le lait sur le feu la stratégie de recentrage engagée il y a un an par Arnaud Lagardère. La sortie progressive des médias – hormis le pôle News (Europe 1, Paris Match, Le JDD, …) –, de la télévision et de la production devrait rapporter 1 milliard d’euros.

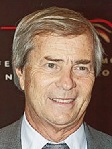

Europe 1 a vu au cours des deux dernières années ses audiences chuter de façon spectaculaire, passant de plus de 10 % il y a dix ans à moins de 6 % aujourd’hui – reculs qualifiés d’ « accidents industriels ». La radio-phare du groupe Lagardère fait partie, avec RFM et Virgin Radio, du pôle News où l’on retrouve aussi Paris Match, Le Journal du Dimanche, la régie publicitaire et l’activité de gestion de licences de la marque Elle. Ce pôle News est l’un des cinq pôles (avec le pôle Presse, le pôle TV, le pôle Production et distribution audiovisuelles, le pôle Pure Players et BtoB) issus de Lagardère Active que dirigeait entièrement Denis Olivennes, jusqu’au jour où Arnaud Lagardère (photo) a lui-même repris les rênes du pôle News en juin 2018 avant de les donner à Constance Benqué en décembre. A part ce pôle News, les quatre autres pôles sont en cours de cession, ou vont l’être, dans le cadre du « recentrage stratégique du groupe sur Lagardère Publishing et Lagardère Travel Retail » engagé depuis un an maintenant.

Europe 1 a vu au cours des deux dernières années ses audiences chuter de façon spectaculaire, passant de plus de 10 % il y a dix ans à moins de 6 % aujourd’hui – reculs qualifiés d’ « accidents industriels ». La radio-phare du groupe Lagardère fait partie, avec RFM et Virgin Radio, du pôle News où l’on retrouve aussi Paris Match, Le Journal du Dimanche, la régie publicitaire et l’activité de gestion de licences de la marque Elle. Ce pôle News est l’un des cinq pôles (avec le pôle Presse, le pôle TV, le pôle Production et distribution audiovisuelles, le pôle Pure Players et BtoB) issus de Lagardère Active que dirigeait entièrement Denis Olivennes, jusqu’au jour où Arnaud Lagardère (photo) a lui-même repris les rênes du pôle News en juin 2018 avant de les donner à Constance Benqué en décembre. A part ce pôle News, les quatre autres pôles sont en cours de cession, ou vont l’être, dans le cadre du « recentrage stratégique du groupe sur Lagardère Publishing et Lagardère Travel Retail » engagé depuis un an maintenant.