La France est en train de tourner la page des télécoms par chères. Les opérateurs télécoms commencent à encaisser des revenus à la hausse, notamment sur les forfaits grâce aux abonnements à la fibre optique et à ceux de la 5G. Les consommateurs voient déjà leurs factures augmenter.

Cela fera vingt ans cette année que le concept de triple play débarquait en France (à l’initiative de Free avec le lancement de la « box » en novembre 2002) pour 29,99 euros par mois. Ce forfait – comprenant la téléphonie, l’accès à Internet et la réception de chaînes de télévision – a défié la concurrence qui s’est alignée sur cette offre avantageuse pour les abonnés. Six ans auparavant, c’était Bouygues Telecom qui inventait en France le premier forfait mobile dont le principe fut adopté par tous ses rivaux, avec parfois des offres agressives à 9,99 euros par mois voire à des prix bien en-dessous.

Fixe et mobile : factures en hausse

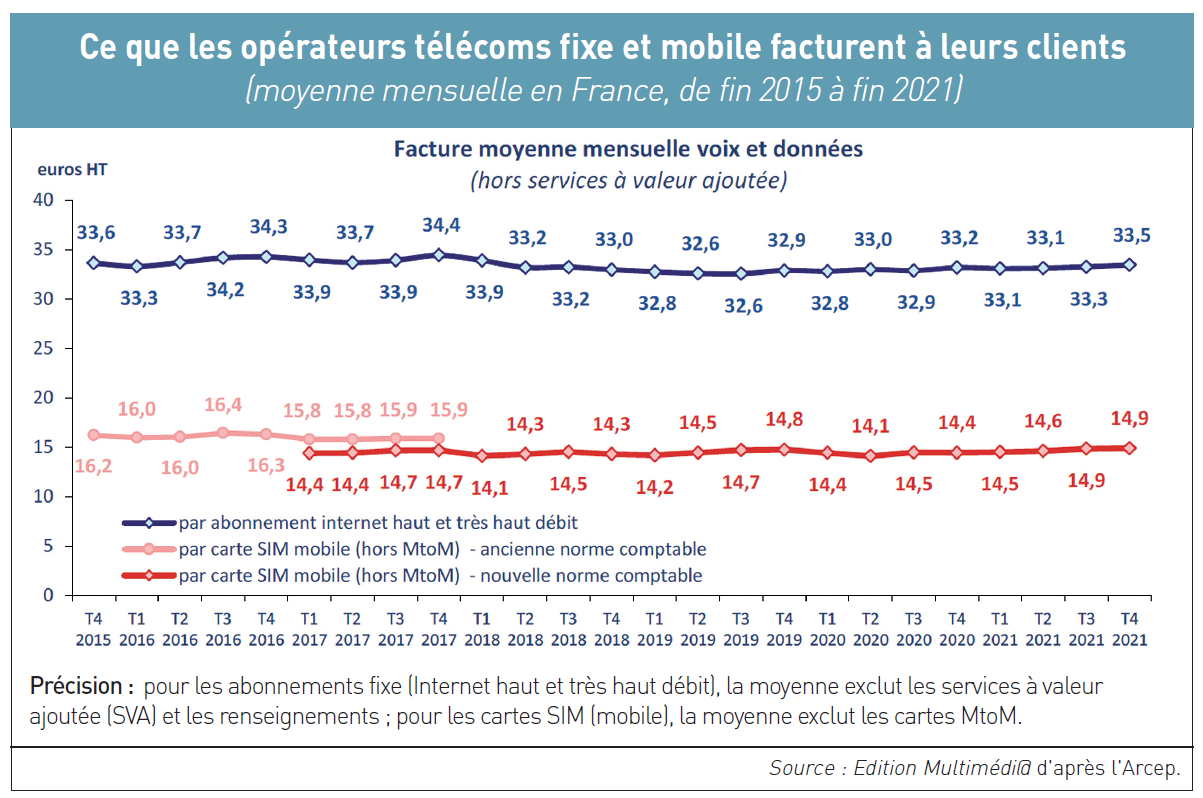

Cette période de deux décennies avec des forfaits fixe (à moins de 30 euros par mois) et mobile (à moins de 10 euros par mois) est en passe d’être révolue. Autrement dit, les télécoms commencent à peser plus lourd dans le budget des foyers français. Orange, SFR ou encore Bouygues Telecom font déjà des augmentations « par défaut » du prix de certains forfaits (mobile ou fixe), bien que cette pratique discrète soit controversée. La généralisation de la fibre et de la 5G vont contribuer à augmenter encore plus les factures mensuelles des consommateurs. C’est déjà le cas des 14,4 millions d’abonnés à un forfait de fibre optique de bout en bout dit FTTH (1), ainsi que des 3millions d’abonnés à une offre 5G (au 31 décembre 2021). Si la facture mensuelle moyenne par abonné avait tendance à être plus ou moins stable depuis plusieurs années, elle s’est installée au dernier trimestre 2021 dans la fourchette haute : à 33,5 euros par mois en moyenne pour les abonnements fixe et 14,9 euros par mois en moyenne pour les clients mobile (voir tableau ci-dessous). « Pour l’utilisation d’accès Internet à haut ou très haut débit et les services associés, un abonné dépense en moyenne 33,5 euros HT par mois, une facture qui augmente légèrement depuis le début de l’année 2020 (+ 30 centimes en un an ce trimestre) après deux années de recul continu », constate l’Arcep dans son observatoire du marché des télécoms publié le 7 avril. Et côté mobile : « La facture mensuelle moyenne par carte [SIM] augmente de 3,2 % en un an, et s’élève à 14,9 euros HT. Elle progresse de 50 centimes en un an, et atteint un niveau supérieur à celle observée avant la crise sanitaire ». Ces haussent des montants payés par les abonnés se traduisent par l’augmentation des revenus des opérateurs télécoms, lesquels souhaitent depuis des années une revalorisation de leurs forfaits fixe et mobile soumis depuis des années à une pression des prix (vers le bas) en raison de la bataille tarifaire – notamment entre les quatre principaux opérateurs fixe et mobile que sont Orange, SFR, Bouygues Telecom et Free. Les deux premiers appellent d’ailleurs depuis des mois à un passage de quatre à trois opérateurs télécoms en France, « pour être plus forts » et « cesser la bataille tarifaire » (2).

Pour l’heure, en 2021, les opérateurs télécoms enregistrent – malgré la crise sanitaire – une hausse de leur chiffre d’affaires total au rythme de 2% à 4% sur un an chaque trimestre, pour atteindre 9,4 milliards d’euros au quatrième trimestre 2021 et totaliser 36,1 milliards en 2021. Selon les calculs de Edition Multimédi@ sur l’année calendaire, cela correspond à une hausse annuelle de 2,5 % entre 2020 (35,238 millions d’euros) et 2021 (36,118 millions d’euros). « Cette progression, qui contraste après plusieurs années (de 2011 à 2020) de recul, est tirée par à la fois les revenus des services mobile et ceux des services fixe », relève l’Arcep. En y regardant de plus près, ce sont les abonnements et forfaits mobile (donc hors cartes prépayées) qui rapportent le plus aux opérateurs télécoms depuis plusieurs années : 3,5 milliards d’euros au quatrième trimestre de 2021 pour un total de 13,5 milliards d’euros sur l’ensemble de l’année, soit une hausse de 5,1% sur un an. Le deuxième poste de recettes le plus élevé pour les opérateurs télécoms réside dans les abonnements d’accès haut et très haut débit à Internet et à la téléphonie (hors autres services Internet comme publicité en ligne ou commerce en ligne) : 2,6 milliards d’euros au quatrième trimestre de 2021 pour un total de 10,2 milliards d’euros sur l’ensemble de l’année, soit une hausse de 5,1 % sur un an. Le fait que ces deux premières sources de revenus des opérateurs télécoms (forfaits et abonnements mobile et fixe) affichent le même taux de croissance l’an dernier (5,1 %) n’est que pure coïncidence, mais cette hausse significative prouve que les consommateurs paient plus cher leurs accès télécoms. Il faut s’attendre à ce que ces hausses tarifaires pour le client final se poursuivent voire s’amplifient avec la généralisation de la fibre et de la 5G aux forfaits plus coûteux.

Pour l’heure, en 2021, les opérateurs télécoms enregistrent – malgré la crise sanitaire – une hausse de leur chiffre d’affaires total au rythme de 2% à 4% sur un an chaque trimestre, pour atteindre 9,4 milliards d’euros au quatrième trimestre 2021 et totaliser 36,1 milliards en 2021. Selon les calculs de Edition Multimédi@ sur l’année calendaire, cela correspond à une hausse annuelle de 2,5 % entre 2020 (35,238 millions d’euros) et 2021 (36,118 millions d’euros). « Cette progression, qui contraste après plusieurs années (de 2011 à 2020) de recul, est tirée par à la fois les revenus des services mobile et ceux des services fixe », relève l’Arcep. En y regardant de plus près, ce sont les abonnements et forfaits mobile (donc hors cartes prépayées) qui rapportent le plus aux opérateurs télécoms depuis plusieurs années : 3,5 milliards d’euros au quatrième trimestre de 2021 pour un total de 13,5 milliards d’euros sur l’ensemble de l’année, soit une hausse de 5,1% sur un an. Le deuxième poste de recettes le plus élevé pour les opérateurs télécoms réside dans les abonnements d’accès haut et très haut débit à Internet et à la téléphonie (hors autres services Internet comme publicité en ligne ou commerce en ligne) : 2,6 milliards d’euros au quatrième trimestre de 2021 pour un total de 10,2 milliards d’euros sur l’ensemble de l’année, soit une hausse de 5,1 % sur un an. Le fait que ces deux premières sources de revenus des opérateurs télécoms (forfaits et abonnements mobile et fixe) affichent le même taux de croissance l’an dernier (5,1 %) n’est que pure coïncidence, mais cette hausse significative prouve que les consommateurs paient plus cher leurs accès télécoms. Il faut s’attendre à ce que ces hausses tarifaires pour le client final se poursuivent voire s’amplifient avec la généralisation de la fibre et de la 5G aux forfaits plus coûteux.

Les terminaux mobiles rapportent

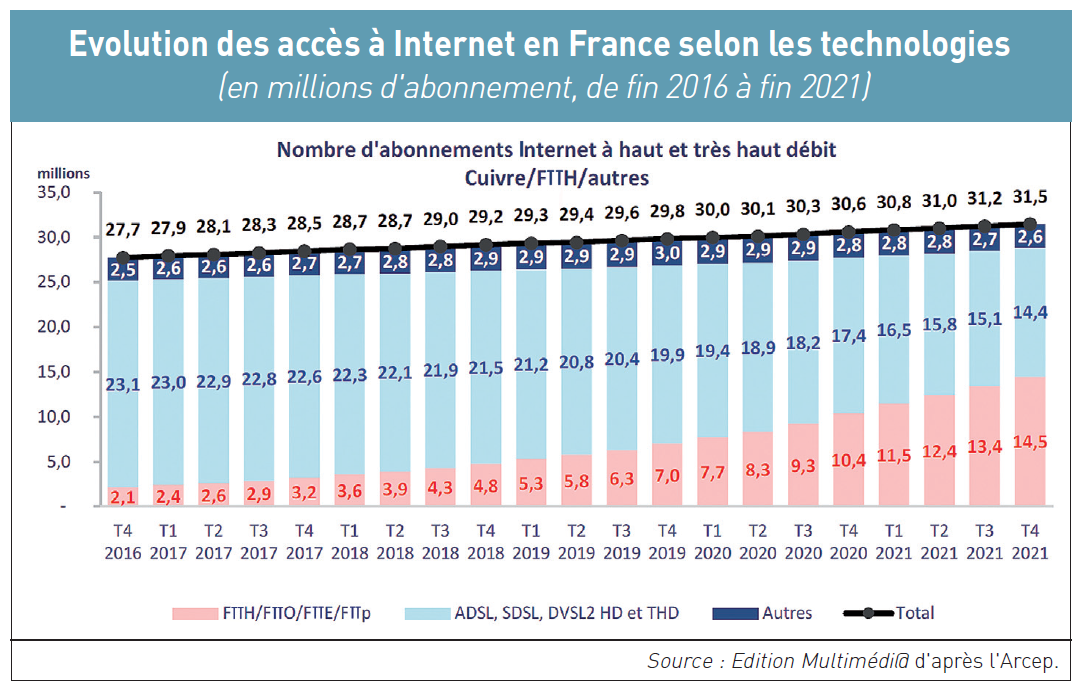

Quant à la troisième source de revenu des opérateurs télécoms, elle correspond à location ou à la vente de terminaux mobiles tels que les smartphones (n’étant pas comptabilisée ici la vente de terminaux de téléphonie et Internet fixes plus marginale et en déclin) pour un total de 1,1 milliard d’euros au quatrième trimestre de 2021 et un total de 3,3 milliards d’euros sur l’ensemble de l’année, soit une hausse là aussi non négligeable de 7,1 % sur un an. Non seulement ce poste a franchi l’an dernier la barre du milliard d’euros de chiffre d’affaires, mais aussi affiche une hausse supérieure à celles des accès fixe ou mobile. Pour la hausse des ventes d’accès fixe à Internet, par exemple, l’Arcep souligne que « cet accroissement s’explique en partie par l’accélération de la transition du cuivre vers la fibre optique ». D’autant que, pour la première fois, le nombre d’abonnements FTTH (14,4 millions au 31 décembre 2021) dépasse celui des abonnements ADSL/VDSL (12,4 millions). Et le terrain est favorable à la poursuite voire à l’accélération des hausses tarifaires fixes, puisque la fibre est orientée à la hausse et le cuivre à la baisse. « Au total, au 31 décembre 2021, 58 % du nombre total d’abonnements à Internet sont à très haut débit, dont près de 80 % en fibre optique de bout en bout. Parallèlement, le nombre de locaux raccordables au réseau FTTH progresse également fortement chaque année : 29,7millions de locaux le sont ce trimestre, soit + 5,5 millions en un an », détaille l’Arcep.

Baisse du cuivre, hausse des prix

Mais un peu plus de la moitié de ces prises « optiques » raccordables ne font pas encore l’objet d’un abonnement (voir tableau ci-dessus), alors que le raccordement technique lui-même peut poser de sérieux problèmes (3). L’opérateur télécoms historique Orange a d’ailleurs commencé à basculer vers la fibre, avec l’extinction du réseau de cuivre « à partir de 2023 » et sa disparition totale d’ici à 2030 (4). Avec l’explosion de la vidéo en (ultra) haute définition, de la musique en qualité hi-fi (5), des visioconférences ou encore des métavers qui déferlent (lire p. 8 et 9), les usages dévoreurs de bande passante ne manqueront pas de tirer vers le haut les forfaits et abonnements. C’est notamment sensible sur les mobiles.

Rien que sur la 4G encore largement dominante en France, la consommation de données a progressé l’an dernier de 22 % sur un an, à 2,2 exaoctet (Eo) sur le quatrième trimestre de 2021 – soit 8,6 Eo sur l’année. Ce qui correspond à 12,3 gigaoctets (Go) et par abonné 4G sur le quatrième trimestre de 2021 – soit 47,3 Go sur l’ensemble de l’an dernier. La cinquième génération de mobiles, elle, promet de faire exploser ces volumes de données consommées. Il en coûtera plus cher aux consommateurs. @

Charles de Laubier

Y aura-t-il un deuxième « New Deal Mobile » pour ne pas laisser les 2 % des sites mobiles dépourvus de 4G et des milliers de centres-bourgs toujours en zone blanche ? Lorsqu’elle était encore députée, Laure de La Raudière (photo) avait suggéré « un deuxième New Deal Mobile ». Certes, c’était treize mois avant de devenir présidente de l’Arcep. La députée d’Eure-et-Loir avait à l’époque – mais il n’y a pas si longtemps que cela – émis cette éventualité au regard du désaccord qu’elle avait avec le président fondateur de Free (Iliad), Xavier Niel, qu’elle auditionnait le 17 novembre 2020 à l’Assemblée nationale en commission (

Y aura-t-il un deuxième « New Deal Mobile » pour ne pas laisser les 2 % des sites mobiles dépourvus de 4G et des milliers de centres-bourgs toujours en zone blanche ? Lorsqu’elle était encore députée, Laure de La Raudière (photo) avait suggéré « un deuxième New Deal Mobile ». Certes, c’était treize mois avant de devenir présidente de l’Arcep. La députée d’Eure-et-Loir avait à l’époque – mais il n’y a pas si longtemps que cela – émis cette éventualité au regard du désaccord qu’elle avait avec le président fondateur de Free (Iliad), Xavier Niel, qu’elle auditionnait le 17 novembre 2020 à l’Assemblée nationale en commission ( Ouvrir le marché mobile 5G à d’autres acteurs que les seuls opérateurs télécoms est encouragé par la Commission européenne, au nom de la concurrence. En France, l’Arcep était favorable à l’idée de faire participer les industries sectorielles – surnommées les « verticaux » – aux enchères afin d’acquérir des fréquences 5G pour leurs propres usages dans le cadre d’un réseau 5G privé. Certains industriels, comme la SNCF, Engie, EDF ou Airbus, y voyant même un moyen de s’affranchir des « telcos » en maîtrisant eux-mêmes leur infrastructure mobile (

Ouvrir le marché mobile 5G à d’autres acteurs que les seuls opérateurs télécoms est encouragé par la Commission européenne, au nom de la concurrence. En France, l’Arcep était favorable à l’idée de faire participer les industries sectorielles – surnommées les « verticaux » – aux enchères afin d’acquérir des fréquences 5G pour leurs propres usages dans le cadre d’un réseau 5G privé. Certains industriels, comme la SNCF, Engie, EDF ou Airbus, y voyant même un moyen de s’affranchir des « telcos » en maîtrisant eux-mêmes leur infrastructure mobile (

Dans les coulisses des infrastructures mobiles, il y a les tours, les toits d’immeubles, les pylônes, les châteaux d’eaux voire des clochers d’églises utilisés pour diffuser les réseaux 3G, 4G et maintenant 5G via des antennes émettrices et réceptrices : les stations de base. La valorisation de ces « points hauts » a augmenté – pour ne pas dire explosée – au fur et à mesure que la couverture mobile des territoires s’est généralisée. A tel point que les sociétés chargées de les gérer, surnommées « TowerCo », valent parfois des milliards d’euros. C’est même devenu un marché hautement spéculatif.

Dans les coulisses des infrastructures mobiles, il y a les tours, les toits d’immeubles, les pylônes, les châteaux d’eaux voire des clochers d’églises utilisés pour diffuser les réseaux 3G, 4G et maintenant 5G via des antennes émettrices et réceptrices : les stations de base. La valorisation de ces « points hauts » a augmenté – pour ne pas dire explosée – au fur et à mesure que la couverture mobile des territoires s’est généralisée. A tel point que les sociétés chargées de les gérer, surnommées « TowerCo », valent parfois des milliards d’euros. C’est même devenu un marché hautement spéculatif. Institution de financement de l’Union européenne, la Banque européenne d’investissement (BEI), a été fondée en 1958 et est présidée depuis 2012 par l’Allemand Werner Hoyer (photo). Bailleur de fonds, elle a investi plus de 1.000 milliards d’euros depuis sa création sur le Vieux Continent mais aussi dans une moindre mesure (14 %) ailleurs dans le monde (dont l’Afrique). La BEI finance de nombreux secteurs (

Institution de financement de l’Union européenne, la Banque européenne d’investissement (BEI), a été fondée en 1958 et est présidée depuis 2012 par l’Allemand Werner Hoyer (photo). Bailleur de fonds, elle a investi plus de 1.000 milliards d’euros depuis sa création sur le Vieux Continent mais aussi dans une moindre mesure (14 %) ailleurs dans le monde (dont l’Afrique). La BEI finance de nombreux secteurs (