Claude d’Anthropic sera-t-elle l’IA générative qui pourra détrôner ChatGPT d’OpenAI ? L’avenir dira si la fable du lièvre et de la tortue s’appliquera à ces deux concurrents directs. Pour l’heure, la tortue Claude fait son chemin aux côtés d’Amazon qui va l’utiliser pour son assistant Alexa.

Claude d’Anthropic sera-t-elle l’IA générative qui pourra détrôner ChatGPT d’OpenAI ? L’avenir dira si la fable du lièvre et de la tortue s’appliquera à ces deux concurrents Alors que ChatGPT d’OpenAI a été lancé le 30 novembre 2022 avec le succès médiatique planétaire que l’on connaît (1), son concurrent Claude d’Anthropic n’a pas dit son dernier mot depuis son lancement le 14 mars 2023 dans une relative indifférence générale (2). Mais c’était sans compter sur Amazon qui a annoncé le 25 septembre 2023 injecter 4 milliards de dollars dans la start-up cofondée par Dario Amodei (photo de gauche)et sa sœur Daniela Amodei (photo de droite), respectivement directeur général et présidente (3). Dans la course mondiale aux IA génératives, Claude fait figure de tortue par rapport au lièvre ChatGPT. Ce qui laisse un espoir pour Anthropic, la start-up qui développe le premier, de rattraper son retard par rapport à OpenAI, à l’origine du second.. Pour l’heure, la tortue Claude fait son chemin aux côtés d’Amazon qui va l’utiliser pour son assistant Alexa.

Claude d’Anthropic sera-t-elle l’IA générative qui pourra détrôner ChatGPT d’OpenAI ? L’avenir dira si la fable du lièvre et de la tortue s’appliquera à ces deux concurrents Alors que ChatGPT d’OpenAI a été lancé le 30 novembre 2022 avec le succès médiatique planétaire que l’on connaît (1), son concurrent Claude d’Anthropic n’a pas dit son dernier mot depuis son lancement le 14 mars 2023 dans une relative indifférence générale (2). Mais c’était sans compter sur Amazon qui a annoncé le 25 septembre 2023 injecter 4 milliards de dollars dans la start-up cofondée par Dario Amodei (photo de gauche)et sa sœur Daniela Amodei (photo de droite), respectivement directeur général et présidente (3). Dans la course mondiale aux IA génératives, Claude fait figure de tortue par rapport au lièvre ChatGPT. Ce qui laisse un espoir pour Anthropic, la start-up qui développe le premier, de rattraper son retard par rapport à OpenAI, à l’origine du second.. Pour l’heure, la tortue Claude fait son chemin aux côtés d’Amazon qui va l’utiliser pour son assistant Alexa.

Anthropic veut rattraper OpenAI

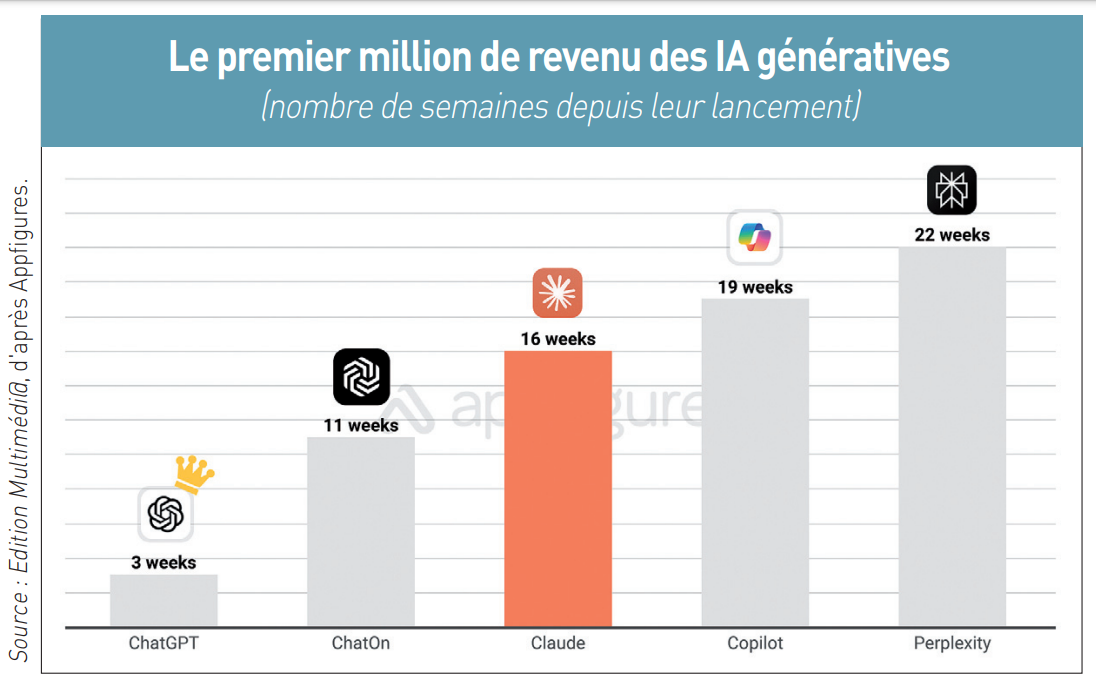

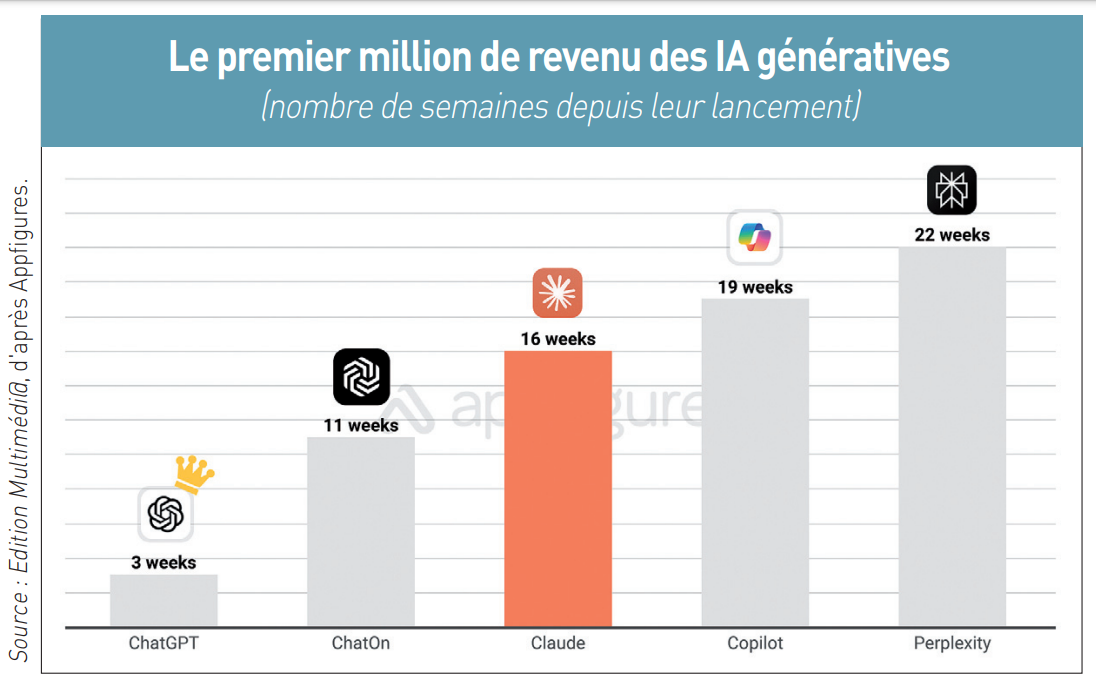

Mais l’issue de la fable ne s’appliquera pas forcément à la réalité. En attendant, Claude vient de franchir une étape symbolique dans son expansion en dépassant 1 million de dollars de chiffre d’affaires cumulé depuis son lancement il y a près d’un an et demi. C’est ce qu’a relevé fin août Ariel Michaeli, PDG cofondateur de la société d’analyses Appfigures, à partir des boutiques d’applications mobiles App Store et Google Play. Mais atteindre 1 million de dollars en seize semaines n’est pas un record pour autant, loin de là, puisque ChatGPT avait atteint ce mondant en trois semaines et ChatOn en onze semaines. ChatOn ? Il s’agit d’un wrapper de ChatGPT, c’est-à-dire une sorte de clone qui tente d’apporter des améliorations conviviales et de nouvelles facilités. Développé par la société AIby basée à Miami, ChatOn rencontre un certain succès aux Etats-Unis. Mais Claude a la satisfaction d’avoir atteint le million plus rapidement que Copilot de Microsoft, lequel, pourtant, a investi plus de 13 milliards de dollars dans son partenaire OpenAI (4) et a une base de plusieurs millions d’utilisateurs de son navigateur Edge intégrant Copilot. Claude a aussi franchi le million bien avant les vingt-deux semaines qu’il a fallu à Perplexity pour l’atteindre (voir graphique ci-dessous). La start-up californienne Perplexity AI, cofondée en août 2022, a lancé un moteur conversationnel intelligent (chat-search) présenté comme « une alternative aux moteurs de recherche traditionnels » (5).

Anthropic a donc plus que jamais une carte à jouer dans la bataille des IA génératives, comme le croit Ariel Michaeli : « Nous estimons que Claude a jusqu’à présent 25.000 abonnés payants. Cela semble beaucoup, mais ChatGPT a ajouté 291.000 nouveaux abonnés payants en juillet [l’IA générative d’OpenAI revendiquant en août plus de 200 millions d’utilisateurs actifs, ndlr]. Pour que Claude ait une chance, il doit apprendre des wrappers et ne pas copier ChatGPT. Si Claude augmente son interface de chat avec des fonctionnalités plus grand public, et s’il promeut son application mobile, alors il pourrait avoir une chance » (6). La monétisation actuelle de Claude sur mobile provient à 48,4 % des Etats-Unis, 6,7 % du Japon, 4,3 % de l’Allemagne, à égalité avec le Royaume-Uni, ou encore de 2,8 % de la Corée du Sud.

Anthropic a donc plus que jamais une carte à jouer dans la bataille des IA génératives, comme le croit Ariel Michaeli : « Nous estimons que Claude a jusqu’à présent 25.000 abonnés payants. Cela semble beaucoup, mais ChatGPT a ajouté 291.000 nouveaux abonnés payants en juillet [l’IA générative d’OpenAI revendiquant en août plus de 200 millions d’utilisateurs actifs, ndlr]. Pour que Claude ait une chance, il doit apprendre des wrappers et ne pas copier ChatGPT. Si Claude augmente son interface de chat avec des fonctionnalités plus grand public, et s’il promeut son application mobile, alors il pourrait avoir une chance » (6). La monétisation actuelle de Claude sur mobile provient à 48,4 % des Etats-Unis, 6,7 % du Japon, 4,3 % de l’Allemagne, à égalité avec le Royaume-Uni, ou encore de 2,8 % de la Corée du Sud.

« Dans un marché [mondial de la musique] qui pèse plus de 50 milliards de dollars et dominé par trois sociétés [Universal Music, Sony Music et Warner Music, ndlr], un nouvel équilibre verra le jour dans les prochaines années. Une redistribution des revenus moins concentrées a commencé. Aujourd’hui, et notamment grâce au succès des plateformes digitales, l’essentiel des transactions sont digitales. Des acteurs qui apportent de l’innovation et de la technologie vont être capables de participer à l’économie du secteur ».

« Dans un marché [mondial de la musique] qui pèse plus de 50 milliards de dollars et dominé par trois sociétés [Universal Music, Sony Music et Warner Music, ndlr], un nouvel équilibre verra le jour dans les prochaines années. Une redistribution des revenus moins concentrées a commencé. Aujourd’hui, et notamment grâce au succès des plateformes digitales, l’essentiel des transactions sont digitales. Des acteurs qui apportent de l’innovation et de la technologie vont être capables de participer à l’économie du secteur ».

Claude d’Anthropic sera-t-elle l’IA générative qui pourra détrôner ChatGPT d’OpenAI ? L’avenir dira si la fable du lièvre et de la tortue s’appliquera à ces deux concurrents Alors que ChatGPT d’OpenAI a été lancé le 30 novembre 2022 avec le succès médiatique planétaire que l’on connaît (

Claude d’Anthropic sera-t-elle l’IA générative qui pourra détrôner ChatGPT d’OpenAI ? L’avenir dira si la fable du lièvre et de la tortue s’appliquera à ces deux concurrents Alors que ChatGPT d’OpenAI a été lancé le 30 novembre 2022 avec le succès médiatique planétaire que l’on connaît ( Anthropic a donc plus que jamais une carte à jouer dans la bataille des IA génératives, comme le croit Ariel Michaeli : « Nous estimons que Claude a jusqu’à présent 25.000 abonnés payants. Cela semble beaucoup, mais ChatGPT a ajouté 291.000 nouveaux abonnés payants en juillet [l’IA générative d’OpenAI revendiquant en août plus de 200 millions d’utilisateurs actifs, ndlr]. Pour que Claude ait une chance, il doit apprendre des wrappers et ne pas copier ChatGPT. Si Claude augmente son interface de chat avec des fonctionnalités plus grand public, et s’il promeut son application mobile, alors il pourrait avoir une chance » (

Anthropic a donc plus que jamais une carte à jouer dans la bataille des IA génératives, comme le croit Ariel Michaeli : « Nous estimons que Claude a jusqu’à présent 25.000 abonnés payants. Cela semble beaucoup, mais ChatGPT a ajouté 291.000 nouveaux abonnés payants en juillet [l’IA générative d’OpenAI revendiquant en août plus de 200 millions d’utilisateurs actifs, ndlr]. Pour que Claude ait une chance, il doit apprendre des wrappers et ne pas copier ChatGPT. Si Claude augmente son interface de chat avec des fonctionnalités plus grand public, et s’il promeut son application mobile, alors il pourrait avoir une chance » (