A l’heure où le gouvernement français et l’Europe ne jurent que par la souveraineté – notamment numérique – depuis la crise sanitaire et la guerre en Ukraine, les frères Guillemot, eux, ouvrent un peu plus le capital de leur groupe Ubisoft au géant chinois Tencent. La firme de Shenzhen achètera-t-elle la major française du jeux vidéo en 2030 ?

Bruno Le Maire, ministre de l’Economie, des Finances et de la Souveraineté industrielle et numérique, n’a rien trouvé à redire au fait que le géant tentaculaire chinois Tencent ait augmenté son emprise sur la pépite française du jeu vidéo Ubisoft. A croire que la souveraineté numérique ne concerne en rien le 10e Art. La firme de Shenzhen détenait depuis mars 2018 une participation de 5 % dans le capital du groupe des « Guillemot Brothers », où il est entré en tant qu’ « actionnaire de long terme » mais en promettant de ne pas aller au-delà de ces 5 % avant 2023.

Bruno Le Maire, ministre de l’Economie, des Finances et de la Souveraineté industrielle et numérique, n’a rien trouvé à redire au fait que le géant tentaculaire chinois Tencent ait augmenté son emprise sur la pépite française du jeu vidéo Ubisoft. A croire que la souveraineté numérique ne concerne en rien le 10e Art. La firme de Shenzhen détenait depuis mars 2018 une participation de 5 % dans le capital du groupe des « Guillemot Brothers », où il est entré en tant qu’ « actionnaire de long terme » mais en promettant de ne pas aller au-delà de ces 5 % avant 2023.

Cette sinophilie s’est renforcée avec le feu vert donné à Tencent par le conseil d’administration d’Ubisoft d’augmenter – d’ici l’an prochain – sa participation directe (4,5 % suite à dilution) dans le groupe français à quasiment 10 % (précisément 9,9 %). Mais « Tencent ne pourra augmenter sa participation dans Ubisoft au-delà de 9,99 % du capital et des droits de vote d’Ubisoft avant 8 ans », précise cependant le groupe breton (1). Autrement dit, à partir de 2030, la famille Guillemot pourrait – si elle en décidait ainsi – vendre son entreprise créée il y a 36 ans au chinois Tencent. Le champion français du jeu vidéo, coté en Bourse depuis 1996 et valorisé aujourd’hui plus de 4,3 milliards d’euros (au 15-09-22), tomberait alors dans l’escarcelle du premier conglomérat multimédia de l’Empire du Milieu (Tencent pesant 86,8 milliards de chiffre d’affaires en 2021, contre 2,1 milliards pour Ubisoft).

Tencent, futur acquéreur d’Ubisoft en 2030 ?

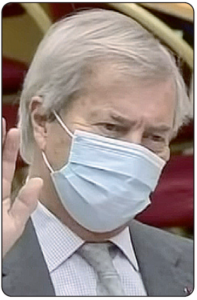

A moins que la famille Guillemot ne cède entre 2022 et 2030 Ubisoft à un autre prétendant, sans avoir besoin de l’accord du chinois. « Nous sommes ravis d’étendre notre engagement avec les fondateurs, la famille Guillemot, Ubisoft continuant de développer des expériences de jeu immersives, et de porter sur mobile plusieurs des franchises AAA les plus connues d’Ubisoft », a déclaré enthousiaste le Chinois Martin Lau (photo), alias Lau Chi Ping, président de Tencent Holdings Limited. La maison mère de ce géant est cotée à Hong-Kong (367,4 milliards d’euros de capitalisation au 15-09-22) et enregistrée aux Iles Caïmans (l’un des plus célèbres paradis fiscaux). Cette emprise chinoise sur l’une des plus grandes réussites françaises qu’est Ubisoft illustre les limites de la « souveraineté industrielle et numérique » de la France face à la mondialisation des capitaux en général et à la concurrence planétaire des industries culturelles en particulier.

Les Guillemot dans l’œil du cyclone

Pourtant, pas plus tard qu’au premier jour de l’été dernier, pour inaugurer l’Assemblée numérique (2) qui était organisée par la Commission européenne et la présidence française de l’Union européenne, Bruno Le Maire, ministre de la Souveraineté, avait prévenu : « Il ne peut pas y avoir de souveraineté numérique sans entreprises de technologie européennes, puissantes de rang mondial ». Cela suppose, avait-il poursuivi, de « financer la croissance de [ces] entreprises ». En l’occurrence, la major française du jeu vidéo Ubisoft n’aurait-elle pas pu par exemple bénéficier du plan « Scale-up Europe » (3) qu’Emmanuel Macron a lancé en mars 2021 en lien avec la Commission européenne et les autres Etats membres ?

Edition Multimédi@ n’a pas eu de réponse de Bercy à ce sujet. Quoi qu’il en soit, le PDG d’Ubisoft Yves Guillemot n’exclut pas de vendre un jour le groupe familial. « S’il y avait une offre d’achat, le conseil d’administration l’examinerait bien sûr dans l’intérêt de tous les intervenants », avait-il déclaré lors d’une conférence téléphonique avec des analyses le 17 février dernier (4). Ce n’est pas la première fois qu’Ubisoft suscite l’intérêt d’acheteurs potentiels : à partir de 2015, Vivendi – qui s’était délesté d’Activision Blizzard deux ans plus tôt – avait lancé une OPA hostile sur l’éditeur de « Assassin’s Creed », « Les Lapins Crétins » ou encore « Tom Clancy’s », ainsi que sur l’autre éditeur vidéoludique de la famille, Gameloft. Si le groupe de Vincent Bolloré – Breton comme les Guillemot – a réussi son OPA sur Gameloft en 2016, il a dû renoncer en 2017 à Ubisoft face à la résistance des « Guillemot Brothers » (5). Dans la foulée, le chinois faisait son entrée au capital de l’éditeur français de jeux vidéo, en tant qu’actionnaire minoritaire mais « de long terme » (6) Avec sa filiale Tencent Games qui dépend de sa holding Tencent Interactive Entertainment, la firme de Shenzhen est numéro un en Chine dans les jeux vidéo – notamment avec sa marque QQ qui est au gaming (7) et à la musique (8) ce que son autre marque amirale WeChat est aux réseaux sociaux. Mais l’Empire du Milieu ne lui suffit pas ; ses pions avancent en Occident. Tencent est déjà pleinement propriétaire depuis 2015 de Riot Games, l’éditeur américain de « League of Legends » (9). Le chinois du divertissement contrôle aussi le finlandais Supercell depuis 2019 et détient 40 % d’Epic Games (« Fortnite »), 5 % d’Activision Blizzard, et 5% du suédois Paradox Interactive (10). Tencent fait tout pour se renforcer dans Ubisoft, au point d’être perçu par certains comme le candidat « naturel » à la reprise du français le moment venu, n’en déplaise aux tenants de la souveraineté industrielle et numérique. Pour l’heure, dans leur communication du 6 septembre, le groupe des cinq frères Guillemot (11) présente implicitement l’investisseur chinois comme un cheval blanc venu les protéger contre toute OPA hostile. Et ce, au moment où le marché mondial du jeu vidéo est en pleine consolidation : Microsoft attend les feux verts des autorités antitrust pour finaliser d’ici 2023 la méga-acquisition d’Activision Blizzard annoncée en janvier pour 68,7 milliards de dollars (12). En 2021, la firme de Redmond s’était emparée de ZeniMax Media, la maison mère de Bethesda Softworks (13) et d’autres studios de jeux vidéo, pour 7,5 milliards de dollars. Cette année, Take-Two interactive a jeté son dévolu sur Zynga (14) pour 11 milliards de dollars, Sony sur Bungie pour 3,6 milliards de dollars. Tencent, qui dispose avec Ubisoft d’une cible de choix, est présenté par les Guillemot comme un bouclier contre les autres prétendants.

Outre sa future participation directe de 9,99 % dans Ubisoft, le chinois a été invité au capital de la holding familiale basée à Londres, Guillemot Brothers Limited (« GB Ltd »), et d’y agir « de concert » avec « Le Club des cinq » frères. « L’élargissement du concert avec Tencent renforce l’ancrage de l’actionnariat de référence d’Ubisoft autour de ses fondateurs et lui offre une stabilité essentielle pour son développement à long terme » a assuré Yves Guillemot. Ainsi la firme de Shenzhen prend – dès maintenant cette fois – une participation de 49,9 % du capital de GB Ltd, que préside son frère Christian Guillemot, et 5% des droits de vote, moyennant 300 millions d’euros (15). De plus, Tencent accorde à GB Ltd « un prêt long terme » pour permettre à cette holding de « refinancer sa dette » et de lui apporter des « ressources financières supplémentaires utilisables pour monter au capital d’Ubisoft ». A l’issue de cette opération financière sino-française, la famille Guillemot détiendra 15,4 % du capital du groupe Ubisoft Entertainment (contre 15,8 % auparavant) avec 20,8 % des droits de vote (contre 22,1 %). Ubisoft a chuté en Bourse ; le titre ne serait plus « spéculatif ». Vraiment ?

Tenter de tenir à distance Tencent

Et pour assurer qu’ils sont encore maîtres chez eux, à défaut d’être « souverains », les frères bretons indiquent que « Guillemot Brothers Limited reste exclusivement contrôlée par la famille Guillemot. Tencent ne sera pas représentée au conseil d’administration et n’aura aucun droit d’approbation ou de véto opérationnel ». Tandis que « la gouvernance d’Ubisoft est préservée à l’identique et Tencent n’aura aucun droit de veto opérationnel » (16). Les Guillemot gardent encore la main, mais la souveraineté numérique d’Ubisoft prend des allures franco-chinoises. @

Charles de Laubier